Ваши права в качестве налогоплательщика

Содержание:

- Система налогообложения Америки для компаний

- А теперь поговорим о НДС и Sales Tax

- Налоговые льготы

- Корпоративный налог. Как работают с прибылью?

- Налоги для субъектов хозяйствования в форме юридического лица

- Налоговая система США и ее сравнение с российской

- Прирост капитала

- Кто платит налоги в США?

- Подача налоговой декларации для вас и вашей семьи

- Вывод

Система налогообложения Америки для компаний

Если вы планируете открыть бизнес в США, то следует понимать особенности системы налогообложения данного государства, которая в 2020 году является трехуровневой.

Федеральный налог на прибыль в США 2020

Федеральные налоги в США, среди которых существуют обязательные и необязательные взносы для корпораций и индивидуальных предпринимателей. К обязательным относятся:

- подоходный налог с физлиц;

- корпоративный налог на прибыль компаний по ставке 21%;

- акцизные сборы.

Необязательные: таможенные пошлины, налог на наследство, выплаты в фонд социального страхования.

Важно! В 2020 году ставка подоходного налога для физических лиц (НДФЛ) на федеральном уровне изменилась и зависит от суммы прибыли и статуса налогоплательщика. Более подробная информация представлена в таблице ниже

Корпоративный налог в штатах США 2020

На штатном уровне, физические и юридические лица также обязаны вносить определенные платежи за свой доход. В настоящее время в некоторых штатах США ставки корпоративного налога изменились и могут быть фиксированными.

В таблице ниже представлены актуальные на 1 января 2020 года налоги на доход в штатах США, которые не заменяют федеральные обязательства, а дополняют. Об этом следует знать каждому учредителю компании в данном государстве и учитывать при налоговом планировании!

В 2020 году, некоторые штаты изменили свое налоговое законодательство, что чаще имеет благополучные последствия для предпринимателей:

- Ставки корпоративного подоходного налога во Флориде сохранились до 2021 года и составляют 4,45%.

- Ставка в штате Индиана снизилась до 5,5%, начиная с 1 июля 2019 года.

- Штат Миссисипи продолжает постепенно снижать свой 3% корпоративный подоходный налог, предусматривая освобождение от выплат с первых 3000 долларов.

- В Миссури ставка снижена с 6,25% до 4%, но была отменена возможность выбора формы бизнеса для распределения прибыли.

- Временная надбавка в штате Нью-Джерси снизилась с 2,5% до 1,5%, в результате чего, максимальная ставка корпоративного налога составила 10,5% вместо 11,5%.

- Также ожидается отмена налога на франшизу в штате Иллинойс для местных компаний в период с 2020 года по 2023 год.

- В штате Коннектикут в 2020 году отменен налог, ранее взимаемый с коммерческих компаний (BET).

- Невада, Огайо, Техас и Вашингтон решили отказаться от корпоративного подоходного налога, но вместо этого вводят валовый налог на прибыль предприятий, которые считаются экономически вредными из-за поиска налоговой выгоды.

Справка: самая низкая фиксированная ставка корпоративного налога 2,5% установлена в штате Северная Каролина, а самая высокая 12% в штате Айова США.

Налог с продаж в США 2020

В 2020 году налог с продаж действует в 46 штатах Соединенных Штатов Америки и взимается на муниципальном уровне. В некоторых случаях такой обязательный платеж на порядок выше штатного. Точные сведения можно уточнить в налоговых органах юрисдикции или у специалистов нашего портала.

Налог на инвестиционную прибыль и прирост капитала США 2020

Кроме вышеупомянутых налогов, компании и физические лица в США обязаны уплачивать налог на прирост капитала. Прогрессивная шкала была введена в Америке в 2019 году для физических лиц и по состоянию на 2020 год имеет следующий вид:

- 0% на прирост капитала выплачивают:

- самостоятельное физлицо при сумме прибыли до 40 000 долларов;

- лица, состоящие в браке и подавшие декларацию совместно, если сумма дохода достигает 80 000 долларов;

- пары, состоящие в браке, но подающие раздельные декларации – 40 000$;

- главы домашних хозяйств до установленного лимита дохода 53 600 долларов;

- компании и трасты до суммы дохода 2650$.

- 15% ставка налога на прирост капитала:

- физлица – до 441 450$;

- семейные пары по одной декларации – 496 600$;

- семейные пары с раздельными декларациями – 248 300$;

- главы хоз.субъектов – 469 050$;

- трасты и корпорации – 13 150$.

- Если сумма прибыли выше установленной для 15%, налог взимается по ставке 20%.

А теперь поговорим о НДС и Sales Tax

Я нарочно не упомянул в вычислениях выше НДС, потому что многие российские компании платят налоги по упрощённой схеме. Но очень-очень многие компании платят НДС. И это прибавляет к сумме, требуемой на зарплату работнику, ещё 18%!

Сейчас в меня полятет камни от лицензированных бухгалтеров: мол, НДС никакого отношения к зарплате не имеет. Это было бы действительно так, и я не упомянул бы этого, если бы в США система не работала бы немного по-другому. В США существует так называемый Sales Tax, налог на продажу. Он прибавляется к стоимости товаров точно так же как в России прибавляется НДС. Но вот только в отличие от России, он не применяется к огромному ассортименту товаров (многие продукты питания, например) и услуг. Практически все услуги не облагаются налогом на продажу, и поэтому множество компаний — как пример, практически все IT-компании — к Sales Tax не имеют никакого отношения.

Да, Sales Tax различен от штата к штату, в некоторых штатах его нет вообще.

Уж так получилось, что я — программист, и мне эта тема близка.

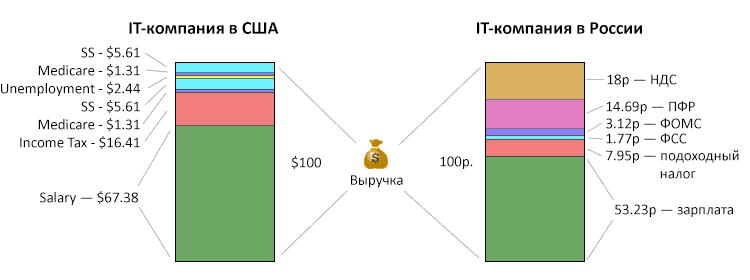

Возьмём к примеру две IT-компании, в России и в США:

|

IT компания в США

Американские программисты, например, получают проект на те же условные $100. Клиент платит им $100. Так как они оказывают услуги, физических продуктов не продают — то Sales Tax не применяется. Сколько из этих полученных $100 американская компания может позволить выплатить в фонд зарплат? Как мы посчитали выше – $90.62 Вычитаем налоги с работника (SS=6.2%, Medicare=1.45%, федеральный подоходный=18%), и получаем $67.38, которые выплачиваются работнику. У работника на руках: $67.38 |

IT компания в России

Русские программисты получают проект на те же самые 100, только теперь рублей. Клиент платит им 100 рублей. От этих 100 рублей 18% должны быть уплачены в виде НДС, то есть на зарплатный бюджет остаются лишь 82 рубля. Теперь платим “зарплатные” налоги: 34% от зарплаты, входящей в 82 рубля уходят на ПФР, ФОМС и ФСС. Остаются 61.19 рубль. Из них ещё вычитаются 13% подоходного налога, и остаются 53.23 рубля, которые выплачиваются работнику. У работника на руках: 53.23 рубля |

В результате этого эксперимента получаем, что компания в США может выплачивать своим сотрудникам 67.38% от денег в кассе, тогда как компания в России — лишь 53.23% от тех же самых денег в кассе.

Вот вам для большей наглядности:

Получается так, что в Америке всякими налогами “съедается” 32.62% от поступающих денег, а в России — целых 46.77%, а это гораздо больше!!!

Получается так, что в Америке всякими налогами “съедается” 32.62% от поступающих денег, а в России — целых 46.77%, а это гораздо больше!!!

Конечно, от штата к штату, от компании к компании, от случая к случаю (в обоих странах есть куча нюансов и вариантов, типа упрощённого налогообложения, разнице в акцизных сборах, и так далее) — но в целом картина просто ошеломляющая!

Налоговые льготы

Огромные льготы имеют фермерские хозяйства, благодаря которым в ряде ситуаций (особенно в засушливые годы) некоторые компании сводят налоговую базу к нулю.

После «фермерских» льгот большое внимание уделяется также вопросу льготного обложения индивидуальных инвесторов, вкладывающих средства в малый инновационный бизнес. Заинтересованность государства в их поддержке очевидна

Так, для лиц, ставки подоходного налога которых установлены в размере 28, 31, 36 и 39,6%. Фактическая ставка обложения прироста капитала находится на уровне 14%. Для инвесторов, обычная ставка которых равна 15%, реальная составляет только 7,5%. Основная ставка налога на корпорации установлена в размере 34% и вносится по следующей схеме: корпорация уплачивает 15% за первые $50 тыс. налогооблагаемого дохода, 25% — за следующие $25 тыс., свыше $75 тыс. — 34%. Кроме того, на доходы в пределах от $ 100 тыс. до $335 тыс. установлен дополнительный сбор в размере 5%.

Ступенчатое налогообложение имеет чрезвычайно важное значение для средних и малых предприятий. Что касается доходов, обеспечиваемых поступлениями от взносов на социальное страхование (social insurance tax), то они имеют тенденцию к росту

Комбинированная ставка для наемных работников и работодателей составляет 15,3%. Налоги с наследств и дарений (inheritance and gift taxes) физические лица платят по ставке от 18 до 55% (если стоимость имущества превышает $600 тыс.). Их доля в общем объеме федеральных налоговых поступлений невысока (12%) и имеет тенденцию к снижению за счет повышения значимости этого налога на местном уровне.

Структура налоговых доходов 50 штатов США существенно отличается от федеративной. В целом собственные поступления составляют приблизительно 80% общих доходов, оставшиеся 20% — это федеральные субсидии (гранты). Доля в общем объеме поступлений налога с продаж (sales tax) достигает 30-40%. Объектом его обложения является стоимость товаров и услуг. Ставки налога устанавливаются штатами и варьируются в диапазоне 48%. Подоходный налог с населения взимается в 44 штатах, в остальных он «переходит» органам местного самоуправления. Ставки налога варьируются в диапазоне от 2 до 10%; объекты обложения этим налогом различаются. Но с целью унификации и удобства использования большинство штатов исчисляют свои ставки как определенный процент от базового, федерального, налога. При этом в них имеется своя форма налоговой декларации, а суммы уплаченного налога штата вычитаются при определении обязательств субъектов налогообложения по федеральному налогу.

Корпоративный налог. Как работают с прибылью?

Производственная сфера в Америке – одна из самых дорогих в мире. Производители стараются вынести заводы за пределы государства, поскольку ведение бизнеса часто становится дорогим удовольствием. Требования в отношении налогообложения суровые.

- Существенно упрощают ситуацию лишь места, где траты отсутствуют. Но даже в такой ситуации не стоит забывать о федеральных выплатах, они остаются обязательными.

- Только при отсутствии национального расчетного счета руководство может быть освобождено от выплат. Или если основная деятельность не ведется на территории субъектов налогообложения.

- При этом органы власти имеют право регулировать показатели разных уровней.

- Корпоративные сборы не касаются процессов, связанные с партнерством. Каждый из партнеров подает отдельные декларации, только по своим деньгам.

Ставка корпоративного налога в Соединенных Штатах по данным Internal Revenue Service

Для избавления от двойных уплат разрабатывают методику кредитных выплат. Например, можно возместить издержки тем корпорациям, которые испытали их, ведя свою деятельность за рубежом. Но это касается только с верхней чертой ставки.

Весьма просто определяется разница между партнерством и корпорацией, если говорить с точки зрения пошлин: при партнерстве каждый партнер индивидуально рассчитывает свои траты. Иначе дело обстоит с корпорациями — для них предусмотрен корпоративный налог.

Налоги для субъектов хозяйствования в форме юридического лица

Одной из первых удач президента Трампа считают внедренную им реформу налогообложения (). Она снизила фискальную нагрузку и на предприятия (снижена ставка налога на прибыль до 21 %), и на частных лиц – за счет увеличения числа и размеров вычетов сумма подоходного стала меньше в среднем на 2,3 %.

Одной из первых удач президента Трампа считают внедренную им реформу налогообложения (). Она снизила фискальную нагрузку и на предприятия (снижена ставка налога на прибыль до 21 %), и на частных лиц – за счет увеличения числа и размеров вычетов сумма подоходного стала меньше в среднем на 2,3 %.

Основные налоги в США для юридических лиц:

- корпоративный подоходный налог с прибыли;

- акцизные сборы и таможенные пошлины;

- взносы на соцстрахование работников (работодатель оплачивает 50 % ставки за медстраховку и защиту от последствий потери трудоспособности по причине болезни или старости);

- налог с продаж (уплачивается косвенно, юридические лица просто перечисляют в бюджет средства, собранные с покупателей);

- сборы с доходов от источника и на прирост капитала.

Обложение прибыли компаний

Свой налог на прибыль корпораций в США представлен на каждом фискальном уровне:

- федеральная ставка единая – 21 %;

- , собираемый с доходов компаний, разнится – от фиксированных 2,5 % в Северной Каролине до 12 % в Айове по прогрессивной шкале;

- муниципальные сборы – зачастую города предпочитают пополнять бюджет за счет сборов с продаж либо собирают от 2 до 9 % от прибыли, заработанной предприятиями.

Дополнительные налоги в Америке, сверх 21 % федерального корпоративного сбора, взимают 44 штата и округ Колумбия. Еще 6 субъектов отказались от увеличения размера ставок за счет региональных надбавок: Невада, Южная Дакота, Техас, Огайо, Вашингтон и Вайоминг.

На местном уровне облагать прибыль предприятий считают не очень эффективным. В основном внедряют налог с продаж или сбор за определенные виды деятельности.

НДС или налог с продаж в США

Обложения добавленной части стоимости, привычной для российского бизнеса, в Америке не существует. По сути, налог с продаж в США – это сбор с валовой выручки (оборота).

Обложения добавленной части стоимости, привычной для российского бизнеса, в Америке не существует. По сути, налог с продаж в США – это сбор с валовой выручки (оборота).

Еще одно отличие НДС от налога с продаж состоит в том, что сумма дополнительного сбора не включается в стоимость приобретаемого товара и не отражается в ценнике. К примеру, чтобы купить чашку кофе в Майами, придется заплатить 5,34 доллара, даже если в витрине всего 5,00 долларов, поскольку ставка налога с продаж равна 6,8 %.

«Лишние» деньги приходится платить, поскольку в каждом штате и даже городе работает своя комбинированная ставка налога с продаж:

- по штату – 45 штатов и округ Колумбия собирают от 2,9 % в Колорадо до 7,25 % в Калифорнии;

- на местном уровне налог в Америке на покупки взимается на территории 38 субъектов федерации, усредненные показатели составляют от 0,03 % в Айдахо до 5,14 % в Алабаме.

Полностью отсутствуют дополнительные сборы в Монтане, Делавэре, Нью-Гемпшире и Орегоне. На Аляске законодательное собрание штата не вводило данный фискальный взнос, однако разрешило внедрять его на местном уровне, поэтому средневзвешенный показатель здесь составляет 1,43 %.

Ситуация по штатам отлично отражена на от некоммерческого фонда Tax Foundation.

Налоги на инвестиционный доход и прирост капитала

Любая прибыль, полученная предприятием от коммерческой деятельности или продажи собственности (недвижимости, материальных или нематериальных активов), облагается по стандартным правилам для доходов юрлица.

Отдельная прогрессивная процентная шкала введена в 2021 году только для физлиц, причем в U.S.Code указывается, что пределы применения ставок должны корректироваться ежегодно на показатель изменения цен за прошлый период. По состоянию на 2021 год сбор нужно платить исходя из размера полученной положительной разницы от продажи.

| Ставка, % | Пределы (для плательщиков без семьи), долл./год | Пределы (для состоящих в браке, подающих декларации совместно), долл./год |

|---|---|---|

| до 39 375 | до 78 750 | |

| 15 | до 434 550 | до 488 850 |

| 20 | 434 550,01 и выше | 488 850,01 и выше |

| 3.8 | если инвестиционная прибыль превысила 200 000 | если инвестиционная прибыль превысила 250 000 |

Наряду с федеральными ставками к доходу от операций с капиталом применяются региональные сборы (до 13,3 % в зависимости от штата).

Налоговая система США и ее сравнение с российской

О системе налогообложения

Одним из них является то, что для американской системы налогообложения характерна прогрессивная шкала налоговых вычетов. Не установлен определенный процент отчислений — он колеблется в зависимости от степени доходов, возрастных категорий, социального положения, условий проживания.

И, что немаловажно: в РФ сокрытие реальных доходов и, соответственно, снижение базы налогообложения — обычная практика, а в Америке неуплата налогов — преступление, преследуемое законодательством. В США сокрытие налогов невозможно, и очень доходчиво изложено в некогда сказанной фразе Бенджамина Франклина: «В жизни нельзя избежать двух вещей: смерти и налогов»

В дополнение

Стандартное мнение россиян относительно налогообложения заключается в том, что на Западе (и в США, в частности) платят необоснованно высокие налоги. Это не совсем так. Рассмотрим пример, приведенный ниже, в таблице, налоговых вычетов в месяц в США и России:

| США | Россия |

| Выплачивает работодатель (от оклада):- Social Security 6,2 %- Medicare 1,45 %- State Unemployment Tax — 2,7 %В сумме «выше» оклада налоги составляют 10,35 %. От полученных 100 долларов на уплату налогов уйдет 9,38 долларов, размер зарплаты составит 90,62 доллара. | Выплачивает работник от оклада:- ПФР 26 % страховая часть- ФСС — 2,9 %- ФОМС — 5,1 %В сумме, «выше» оклада российский работодатель дополнительно платит налогов еще порядка 34 % от заработной платы.Из первоначальных 100 рублей на налоги уходит 25,38 рублей, и на зарплату приходится 74,62 рубля. |

| Сумма оклада — 90,62 доллара | Сумма оклада — 74,62 рубля |

| С работника при выплате зарплаты взимаются также налоги от оклада:- Federal Income Tax – 18 %- Social Security 6,2 %- Medicare 1,45 %Прежде чем выплатить зарплату — 90,62 доллара, с нее удерживается дополнительно 25,65 %, что составляет 23,24 доллара. Итого остается 67,38 долларов, которые получает на руки работник. | С суммы зарплаты, из оклада работника взимается федеральный подоходный налог, составляющий 13 %.Отнимаем из суммы оклада подоходный налог, равный 9,70 рублей. Итого, остается 64,92 рубля, которые получает на руки работник. |

Вместе с развитием страны менялась и совершенствовалась система налогообложения

однако, постоянным оставалось то, что одной из главных функций, которые выполняют налоги, является пополнение государственной казны. В России, порядка 80 % общего консолидированного бюджета государства складывается за счет налогов, получаемых от граждан. А в последствии, из бюджета, поступает финансирование на развитие государственных подсистем.

Среди видов налогов в России, получаемых с физлиц, большое значение имеет подоходный налог, удельный вес которого с годами только растет.

До 2001 года для этого вида налога применялась прогрессивная шкала, однако, после утверждения в РФ нового налогового кодекса, который устанавливает основные позиции в формировании налоговой политики, НДФЛ стали начислять в соответствии плоской шкалы налогообложения. Была утверждена ставка налога для резидентов России в размере 13 %, а для нерезидентов – 30 %. Кроме того, начисляются налоги на недвижимость, на дивиденды, которые получают граждане от организаций РФ, на лотерейный выигрыш и т.д.

Прирост капитала

Квалифицированные дивиденды могут облагаться налогом как часть налогооблагаемого дохода. Однако налог ограничивается более низкой ставкой. Прирост капитала включает доходы от продажи акций и облигаций, недвижимости и других активов. Прибыль представляет собой превышение выручки над скорректированной базой (за вычетом амортизационных отчислений) имущества. Это ограничение по налогу также распространяется на дивиденды от американских корпораций и многих иностранных корпораций. Существуют ограничения на величину чистых потерь капитала, которые могут снизить прочие налогооблагаемые доходы.

Налоговые льготы: всем налогоплательщикам предоставляется скидка на иностранные налоги и процент от определенных видов коммерческих расходов. Физическим лицам также предоставляются кредиты, связанные с расходами на образование, пенсионными накоплениями, расходами по уходу за ребенком, некоторыми медицинскими взносами и кредитом на каждого ребенка. Каждый из кредитов подлежит определенным правилам и ограничениям. Некоторые кредиты считаются возвращаемыми.

Альтернативный минимальный налог: все налогоплательщики также облагаются альтернативным минимальным налогом, если их доход превышает определенные суммы исключения. Этот налог применяется только в том случае, если он превышает обычный подоходный и уменьшается на некоторые кредиты. Вот мы и разобрали, какие в США подоходные налоги с физических и юридических лиц. Ниже будет пример расчета налога.

Кто платит налоги в США?

Подоходный налог в США обязан платить каждый граждан и обладатель Green Card, а также различные компании и корпорации. На 2021 год размер процентной налоговой ставки в стране составляет 33-35% от общего дохода гражданина.

Ежегодно каждый гражданин или обладатель Green Card, достигший 18 лет обязан раз в год подавать налоговую декларацию в специальное учреждение, которое занимается сбором налогов в США. Платят, в основном, за недвижимость, за свой доход, а также вносят вклад в обустройство своего города/штата.

Структура налоговой системы в Америке

Как рассчитать налог?

Таким образом, если ваш доход в год составляет около 20000$ (средняя годовая зарплата американца на 2018 год), вы обязаны отдавать каждый год около 6600$. Переводя на понятный для русского человека помесячный доход, мы получаем доход в 1700$ в месяц, из которого налогами облагается 561$.

Если же вы собрались открывать своё дело в США, то учтите, что подоходный налог и налог с продаж обязан платить каждый, в том числе и юридические лица. Также следует учитывать высокую конкуренцию, так как в Штатах практически половина граждан держит мелкий подсобный бизнес.

Сравнительная таблица процентного соотношения мелкого бизнеса в США и России

Лучше всего пред тем как открывать своё дело, поработать на легальной основе у нескольких начинающих бизнесменов, чтобы лучше разобраться в тонкостях ведения бизнеса в этой стране. Чтобы легально начать свой бизнес и получить кредит на выгодных для вас условиях, необходимо будет оформить Green Card.

Налоги в США в 2020 году платят даже студенты со своей стипендии или другого дохода (если таковой имеется). Однако если вы являетесь студентом по обмену и не имеете Green Card или проводите в стране меньше 180 дней в году, то вы официально освобождаетесь от уплаты налога.

Подача налоговой декларации для вас и вашей семьи

Получите информацию о том, как подавать индивидуальную налоговую декларацию для вас и вашей семьи.

Когда подавать налоговую декларацию

Крайним сроком подачи налоговой декларации и уплаты налога для физических лиц и семей обычно является 15 апреля. Смотрите на нашей странице когда подавать налоговую декларацию (Английский) информацию об исключениях и продлении крайнего срока подачи налоговой декларации.

Что вам необходимо для подачи налоговой декларации

Идентификационный номер налогоплательщика

Идентификационный номер налогоплательщика должен указываться на всех ваших налоговых документах.

В большинстве случаев идентификационные номера налогоплательщика являются номерами социального обеспечения.

Если вы не имеете права на получение номера социального обеспечения, вы должны использовать индивидуальный идентификационный номер налогоплательщика или ITIN. Номера ITIN выдаются только для подачи федеральной налоговой декларации и отчетности.

Номер ITIN

- Не дает вам права на работу в США.

- Не дает вам права на получение льгот социального обеспечения

- Не дает вам права на налоговый зачет за заработанный доход

Как подавать налоговую декларацию

Подача налоговой декларации в электронном виде

Подача налоговой декларации в электронном виде – или e-filing – осуществляется, когда вы используете коммерческое программное обеспечение для подготовки налогов для отправки вашей подоходной налоговой декларации в Налоговое управление США по Интернету.

Если вы подаете налоговую декларацию в электронном виде, вы обычно получите возврат налогов в течение трех недель после даты получения нами вашей налоговой декларации – и даже раньше, если вы выбрали перечисление возврата налогов на ваш банковский счет. Существует несколько вариантов подачи налоговой декларации в электронном виде, включая средство Free File для бесплатной подачи налоговых деклараций.

Средство Free File для бесплатной подачи налоговых деклараций

С помощью средства Free File для бесплатной подачи налоговых деклараций вы можете бесплатно подготовить и подать свою федеральную подоходную налоговую декларацию, используя программное обеспечение для подготовки налогов и подачи налоговой декларации.

Особые категории налогоплательщиков

Военнослужащие и ветераны

Военнослужащие и ветераны Вооруженных сил США имеют особые налоговые ситуации и льготы, включая доступ к программе MilTax, которая обычно обеспечивает бесплатную подготовку и подачу налоговой декларации. Мы предлагаем документ Налоговая информация для военнослужащих для помощи в понимании того, как эти положения влияют на вашу налоговую ситуацию, независимо от того, находитесь ли вы на действительной службе, в резерве или являетесь ветераном.

Международные налогоплательщики

Ваши налоговые обязательства в качестве индивидуального международного налогоплательщика зависят от того, являетесь ли вы гражданином США, постоянно проживающим в США иностранцем (Английский) или временно проживающим в США иностранцем (Английский).

Если вы гражданин США или постоянно проживающий в США иностранец, ваш общемировой доход подлежит обложению подоходным налогом США, независимо от вашего постоянного местожительства.

Временно проживающие в США иностранцы платят налоги только на свой доход от источников в Соединенных Штатах и на определенный доход, связанный с осуществлением профессиональной или коммерческой деятельности в Соединенных Штатах.

Вывод

Налоговая система Соединенных штатов Америки только на первый взгляд кажется сложной. На самом деле она построена на понятных и простых принципах налогообложения, которые более доступно могут объяснить и донести налоговые консультанты. Поэтому, если вам нужна зарегистрированная компания в США, но при этом сложно определится с типом компании, выбрать штат для старта бизнеса, у вас в голове путаница относительно налогов и сборов – это не проблема. Эксперты Offshore Pro Group предоставят профессиональную консультацию, из которой вы узнаете все об учреждении бизнеса в США, а также цену и сроки выполнения заказа по регистрации компании, сопровождения дел фирмы и налогового планирования. Связаться прямо сейчас с нами можно по адресу info@offshore-pro.info. Мы обещаем, что наши консультанты максимально быстро выйдут с вами на обратную связь.

Какие существуют особенности налоговой системы США?

Налоговая система США кажется сложной из-за наличия трехуровневой структуры: налогообложение на уровне федерации, штата, местном уровне. Некоторые налоги могут повторять друг друга на каждом из уровней. Но главными особенностями системы налогообложения США являются: гибкость налогов и отсутствие ограничений, прогрессирующая шкала налоговых ставок и сплошное налогообложение, которому подвергаются не только резиденты, но и нерезиденты, которые покинули территорию Америки.

Какая организация осуществляет регулирующую деятельность в налогообложении в США?

Функция контроля по налоговым сборам в Америке возложена на организацию IRS – налоговое управление США. Ведомство входит в состав Министерства финансов и занимается обработкой налоговых деклараций, контролирует регулярное пополнение бюджета, выявляет нарушителей налогового законодательства.IRS тесно сотрудничает с государственными службами: ФБР, Европол и Интерпол. Поэтому нужно понимать, что уклонение от налогов в США – это серьезное преступление, наказание по которому может быть не только арест имущества, но и уголовная ответственность.

Стандартные налоги, которые взимаются с зарегистрированных в США компаний?

Стандартная база налогообложения для любой компании, зарегистрированной в США, следующая: личный налог, в том числе с индивидуального бизнеса, взносы в фонды социального страхования, корпоративный налог, налог с недвижимости и косвенные налоги (налоги с продаж, акцизы, которые вводятся на конкретные группы товаров). Налоги США прогрессивные, и достаточно прозрачные, хоть и предполагают трехуровневую систему. При грамотном налоговом планировании могут быть не настолько высокими, в виду развитой системы налоговых льгот принятой законодательством Соединенных Штатов. А именно, значительная экономия возможна благодаря различным возвратным налоговым кредитам или вычетам.