Зарплаты в финляндии по профессиям и регионам

Содержание:

- Налоги и система налогообложения в Финляндии

- Кто и по какой ставке оплачивает налоги в Финляндии?

- Средняя зарплата в Финляндии

- Налоги для нерезидентов страны

- Возврат налогов в Финляндии

- Как получить возврат Tax-free в аэропорту Хельсинки-Вантаа

- Взносы в социальные фонды

- Установленные сроки для уплаты

- Налоги на топливо

- ПОДРОБНО: Оценка последствий повышения налога на отопительное топливо в 2021 году

- Налог на алкоголь

- ПОДРОБНО: Оценка последствий повышения налога на алкоголь в 2021 году

- Налог на табак

- Налог на промышленную электроэнергию

- Надбавка за пробег и суточные

- Что нужно знать?

- Заработная плата в Финляндии по профессиям в 2020 году

- Особенности исчисления налога на прирост капитала и исчисления отчетного периода

Налоги и система налогообложения в Финляндии

Покупая недвижимость в Финляндии, можно сэкономить на налоге, если уплатить его в течение 6 месяцев до того, как зарегистрировать сделку. В данной ситуации его размер составит от 2 до 4% от стоимости приобретения. Иначе ставка по процентам увеличивается в несколько раз. Такая схема налогообложения недвижимости касается и граждан Финляндии, и иностранцев.

У тех, кто проживает в Финляндии, есть возможность уйти от уплаты налога на недвижимость. Привилегия предоставляется лицам от 18 до 40 лет, впервые покупающим недвижимость.

Ежегодный налог на недвижимость составляет 0,5-1% от его цены. Если она сдается в аренду, то эти цифры возрастают до 32%. Процентная ставка исчисляется в зависимости от того, где расположено недвижимое имущество.

Налог в Финляндии возвращается с произведенных покупок. Чтобы воспользоваться системой Tax free, которая практикуется практически во всех финских магазинах, нужно отовариваться на сумму не менее чем 40€.При этом в общую стоимость покупки входит все, кроме товаров пищевой и потребительской группы. Они считаются отдельно. Продукцию нельзя распаковывать до тех пор, пока 10% от ее стоимости не возвратятся на счет покупателя. Возврат происходит не позднее чем через 3 месяца с момента совершения покупки. Проценты с суммы, затраченной на приобретение книг и табачной продукции, не возвращаются.

Отчисление в социальные фонды производятся работодателями и предпринимателями. Размер отчислений в казну государства, идущих на счет соцстрахования населения, составляет 2%. На службу занятости населения – 0,6%. Пенсия в Финляндии подразумевает наличие пенсионного страхования, за что начисляется налог в размере 5,15%.

Налоговые органы, представляющие Финляндию, идут на уступки тем, кто по уважительным причинам не уложился по платежам в положенные сроки. На первый раз они делают предупреждение. К налогоплательщикам, проигнорировавшим его, применяются более строгие санкции. Для начала повышается процентная ставка соразмерно сумме долга и степени серьезности нарушения. Следующий этап по истребованию с должника причитающихся сумм – лишение свободы на период от 4 месяцев до 4 лет. Если налог не выплачен предприятием, ответственность за это несут его собственник, управляющий директор и персонал, отвечающий за исполнение финансовых обязательств.

Читаем также: Рабочая виза в Финляндию

Неуплата налогов по финским законам – тяжкое преступление. Оно наказывается материально, уголовно и морально. Предприятия, числящиеся в должниках, попадают в «черный список» банков и других компаний. С ними отказываются работать. Дальнейшая неуплата долгов ведет к признанию организации банкротом через специальную комиссию. Если она выявляет, что такая ситуация была создана преднамеренно, члены совета директоров лишаются имущества. Оно реализуется для погашения задолженности. Комиссия решает вопрос о том, чтобы навсегда лишить юридическое лицо права на предпринимательскую деятельность.

Кто и по какой ставке оплачивает налоги в Финляндии?

Суоми основательно помогает своим гражданам развиваться. Для бесплатной помощи и консультаций создан целый ряд служб. Они могут быть государственными, муниципальными и коммунальными.

Помощь оказывается любому желающему.

Созданы курсы для предпринимателей. Дневные предназначены для тех, кто только планирует открыть свое дело. Вечерние для уже владеющих организацией.

Основным советом становится настойчивость и упорство. Не нужно бояться банкротства. По статистике, каждый третий успешный человек через него прошел.

Важно не только изучить рынок, но и протестировать заранее уровень спроса. Своевременное обращение в консультационные центры, поможет не только сохранить, но и развить дело

За последние пять лет, 80% обратившихся компаний существуют и сегодня. Они стабильно приносят высокий доход владельцам

Своевременное обращение в консультационные центры, поможет не только сохранить, но и развить дело. За последние пять лет, 80% обратившихся компаний существуют и сегодня. Они стабильно приносят высокий доход владельцам.

Финское правительство включило в бюджет 2019 года ряд стимулов для поощрения инвестиций в акции как мелких, так и листинговых компаний.

Бюджет, согласованный правительством 29 августа, поручает финляндской налоговой администрации к концу текущего года разработать руководящие принципы, которые позволят сотрудникам получать доли в своей компании-работодателе по более низкой цене, чем частным инвесторам «без налоговых последствий».

Также предлагается разработать принципы, упрощающие налоговые правила, связанные с владением опционами на акции сотрудниками незарегистрированных начинающих компаний. Цель состоит в том, что любая прибыль, полученная от опционов на покупку, облагалась, как доход от капитала, а налог уплачивался только тогда, когда будут достигнуты выгоды.

Бюджет также включает планы по внедрению нового сберегательного счета с учетом налогов для розничных инвесторов, позволяющего им инвестировать в котируемые акции до максимальной суммы в 50 000 евро (58 400 долл. США).

В других мерах бюджет ограничивает вычет процентов, выплачиваемых по ипотечным кредитам, до 25%.

В то время как в следующем году личная подоходная налоговая нагрузка останется практически неизменной, правительство будет уменьшать налоги с низких доходов за счет увеличения бесплатного пособия, вычета заработанных доходов и пенсионного пособия.

Финляндия занимает лидирующие позиции в списке наиболее быстро развивающихся экономик Европы. Среди основных причин успеха выделяется грамотный политический курс, направленный на ассимиляцию ряда внешних факторов. Страна является полноценным членом ЕС. В большинстве городов работодатели выплачивают высокую зарплату своим сотрудникам.

Реальная величина оплаты профессиональной деятельности оказывает влияние на уровень жизни местного населения. Сложившиеся социальные идеалы воплощаются в жизнь через внутреннюю политику государства. Медицинское обслуживание и образование находятся на должном уровне.

Средняя зарплата в Финляндии

По информации местного Статистического управления официальная средняя зарплата в Финляндии в 2020 году составляет 3548 евро в месяц до уплаты налогов. После вычета налоговых и социальных обязательств в распоряжении работника остается около 2600 евро. При этом женщины получают приблизительно на 16% меньше чем мужчины. В частном секторе финны зарабатывают 3599 евро, в государственных учреждениях на центральном уровне – 3962 евро, а на местном – 3156 евро.

Население Финляндии в 2020 году составляет около 5,6 млн человек. Уровень безработицы колеблется в пределах 5–7%. Порядка 220 тысяч финнов не имеют работы, при этом количество занятых превышает 2,5 млн. Безработных молодых людей в возрасте от 15 до 24 лет около 77 тысяч человек. Самые высокие средние зарплаты в Финляндии зафиксированы в информационной и коммуникационной сфере – 4000 евро. Меньше всего получают работники в отрасли общественного питания и размещения – 2300 евро. Это с учетом того, что до 40% сотрудников заняты неполный рабочий день.

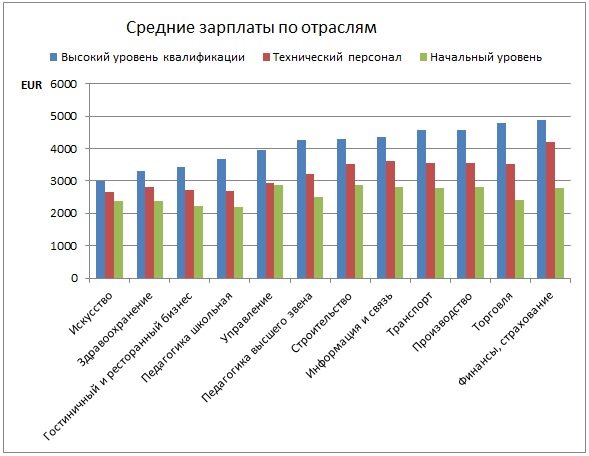

Даже в одной отрасли средние доходы в Финляндии очень отличаются. Все зависит от уровня квалификации специалиста. Финское статистическое управление указывает данные о средних зарплатах в стране отдельно для профессионалов, технического (вспомогательного) персонала и других групп специалистов.

Отрасль

Профессионалы

Технический персонал

Другие

Финансовые и страховые услуги

4 868

4 194

2 770

Оптовая и розничная торговля

4 785

3 519

2 394

Производство

4 572

3 554

2 806

Транспортировка и хранение

4 558

3 460

2 781

Информация и связь

4 365

3 631

2 792

Строительство

4 290

3 520

2 868

Профессорская и научно-техническая деятельность

4 250

3 210

2 468

Государственное управление

3 960

2 942

2 867

Административная и вспомогательная деятельность

3 735

2 968

2 182

Образование

3 683

2 683

2 194

Размещение и общественное питание

3 414

2 719

2 220

Здравоохранение и социальная деятельность

3 322

2 802

2 383

Искусство, развлечения и отдых

3 008

2 652

2 370

Предоставление прочих видов услуг

3 572

2 759

2 145

Зарплата в Финляндии по специальностям (евро в месяц)

-

Врач – 4000

-

Инженер – 3665

-

Программист – 3540

-

Строитель – 3475

-

Преподаватель – 3450

-

Учитель – 3250

-

Архитектор – 3215

-

Электрик – 3200

-

Медсестра – 3000

-

Горничная, уборщица – 1800–2000

Все вышеперечисленные показатели – это зарплата в Финляндии до уплаты налогов и средние цифры по стране. В зависимости от города доходы несколько отличаются. Например, работа в Хельсинки принесет на 15–20% больше чем во многих других регионах. Второй фактор – это квалификация. Разница в окладах у работников с высшим образованием и без диплома вуза может отличаться в несколько раз.

Опытные специалисты медицинского направления получают свыше 5000–6000 евро. Кстати, профессия врача в Финляндии считается дефицитной, поэтому на дипломированных соискателей из-за рубежа имеется спрос. Популярное среди трудовых мигрантов из стран СНГ направление – сбор клубники в Финляндии позволит заработать от 1200–1500 евро в месяц и более. Зависит от трудоспособности.

Налоги для нерезидентов страны

Приезжие граждане иностранных государств, в том числе и русские, проживающие на территории Финляндии больше 6 месяцев, обязаны совершать отчисления в определенный уровень бюджета по такому же принципу, как и сами финны. Отзывы гласят, что в первую очередь плательщикам нужно оформить налоговую карту. Для этого оформляется регистрация по месту временного проживания.

Нерезидентам присваиваются индивидуальные номера. После завершения постановки на учет появляется обязательство уплаты фиксированного налога в размере 35% от полученного дохода. Категория финансовых поступлений не имеет значения – это может быть зарплата, гонорар, премия или пенсия.

Возврат налогов в Финляндии

Многие российские туристы слышали о возможности возврата НДС с товаров, которые они вывозят с территории Финляндии. В среднем, возможно сэкономить примерно 10% стоимости покупки. Такую манипуляцию можно произвести в финских магазинах, которые поддерживают систему Tax Free, и это почти все магазины Суоми.

Суть в том, что вы покупаете товар в одной торговой точке на сумму не меньше 40 евро, при том, что продукты питания и потребительские товары считаются отдельно. То есть, нужно набрать на 40 евро или финских лакомств или товаров для дома. А вот с книг и табачных изделии возврата налога получить не получится. После того, как вы стали счастливым обладателем финских товаров, не спешите их распаковывать – это одно из условий Tax Free. Лучше сделайте это дома, в течение 90 дней с момента покупки.

ДРУГИЕ ВИДЫ ПОШЛИН В ЮРИСДИКЦИИ

- Налог на землю в Финляндии. Если участок не застроен, не имеет фундаментов под строительство, то ставка составляет 1-3% от кадастровой стоимости. При возведении сооружений на приобретенной площади к данному проценту прибавляется сбор на постройку.

- Сбор на недвижимость для русских. Для иностранцев и нерезидентов действуют одинаковые ставки в размере от 0,15 до 1,35%. Конечная сумма ежегодного взноса зависит от ликвидно стоимости жилого или коммерческого объекта.

- Пошлина на автомобиль. Взимается как с новых, так и с подержаных авто, ввозимых на территорию страны. Сбор одноразовый, оплачивается при регистрации транспортного средства в стране. Налог на машину рассчитывается следующим образом: для новых – 4% от ликвидной стоимости + 300 евро сверху, для подержаных – 5%+750 евро или 1500 евро одной суммой. Вариант выбирает автовладелец.

- Налог с пенсии. Пенсия приравнивается к обычному доходу, как и зарплата. Облагается по той же прогрессивной ставке в зависимости от ежегодного уровня прибыли.

О других видах пошлин, а также особенностях системы налогообложения данной юрисдикции можно узнать на консультации с экспертом компании UraFinance.

Как получить возврат Tax-free в аэропорту Хельсинки-Вантаа

Если Вы возвращаетесь домой с покупками из Финляндии или любой другой страны Шенгена через аэропорт Хельсинки, возврат Tax-free (по системе “Global Blue”) можно оформить прямо в аэропорту. Это очень удобно!

Офис “Global Blue” располагается в зоне вылета, между воротами-выходами на посадку № 29 и 30 (а также рядом с заведениями «Arctic Bar» и «Fine Food»):

Возврат Tax—free в аэропорту Хельсинки, если покупки совершались в Финляндии

Для тех, кто совершал покупки непосредственно в Финляндии, по соседству расположено и окошко финской таможни – “TULLI”. Ставим штамп таможни на чеки Tax-free (таможенник может попросить предъявить покупки, и покупки должны быть в запечатанном виде) и затем обращаемся в окошко “Global Blue”.

Без комиссии причитающиеся вам деньги можно попросить перевести на карту (для этого потребуется указать данные вашей кредитной или дебетовой карты). В этом случае ждать денег приходится, как правило, около месяца. Либо можно «не отходя от кассы» получить возврат Tax-free наличными, заплатив в этом случае небольшую комиссию (минимум 3 евро).

Если покупки вы совершали не в Финляндии, а в любой другой стране Шенгенского соглашения (например, в Италии), и летите домой через аэропорт Хельсинки, – алгоритм действий по получению Такс-фри в аэропорту Хельсинки будет точно таким же, как и для покупок, совершённых в Финляндии. Никаких отличий нет. И штамп на чеках-квитанциях на возврат Tax-free за покупки, совершённые в Италии или Испании, в этом случае также должен будет ставить финский таможенник.

Правило простое: штамп на этих квитанциях нужно ставить в последней по ходу вашего маршрута стране Шенгена, из которой вы вылетаете уже за пределы Шенгенского союза.

Поясню на примерах:

Пример 1: Едем летом в путешествие по Европе: Испания – Франция – Италия. По пути совершаем покупки и не забываем брать квитанции на возврат налога. Обратно в Россию летим, например, из Рима с пересадкой в Хельсинки. В этом случае квитанции нужно штамповать на финской таможне, в аэропорту Хельсинки, и возврат налога оформлять логично здесь же. (А если рейс из Рима в Россию – прямой, беспересадочный, или если пересадка планируется в аэропорту государства, не входящего в Шенген (например, в Стамбуле) – тогда все эти манипуляции вам придётся совершить в аэропорту Рима).

Для справки — вот список всех стран — участников Шенгенского соглашения (по состоянию на 01.01.2017):

Пример 2 (к аэропорту Хельсинки уже не относится, а относится к вылетам из аэропортам Швейцарии, но для путешественников тоже полезно знать): Отдыхаем в горах, например, во Франции или Австрии. Также совершаем покупки и оформляем квитанции на возврат такс-фри. Домой в Россию летим прямым рейсом из аэропорта Женевы или Цюриха (а Швейцария, как известно, входит в состав Шенгенской зоны с 1996 года, хотя при этом и не является членом Евросоюза). В этом случае штампы на квитанции возврата Такс-фри необходимо будет ставить у таможенников на границе Франции и Швейцарии либо Австрии и Швейцарии. Впрочем, в аэропорту Женевы, где, как известно, 2 сектора, – швейцарский и французский, – имеется помещение французской таможенной службы. Поэтому вылетающим из Женевы чуть проще

Важно только не забывать о необходимости найти именно французскую таможню, она находится во французском секторе аэропорта Женевы, до начала всех контрольных процедур – паспортного контроля и прочих

И, наконец, последнее:

При каких условиях выплачивается Tax-free за покупки в Финляндии?

Минимальный порог, от которого вам причитается возврат налога, различается в разных странах Шенгенского соглашения. В Финляндии он, к счастью, небольшой – вам вернут налог при покупке всего от €40

Но важно иметь в виду, что эти 40 евро – порог для каждой из товарных групп. Например, вы зашли в Финляндии в аптеку, купили лекарств на €40 и кое-что из косметики на €35 (а лекарства и косметика – это, по правилам, две разные товарные группы)

В этом случае возврат вы получите только за лекарства, так как сумма, потраченная на косметику – ниже установленного порога в €40.

Сколько составляет сумма возврата Tax free в Финляндии?

Сумма (процент) такс фри, подлежащая к возврату за покупки в Финляндии, зависит не только от товарной категории, но и от суммы единовременной покупки. В среднем стоит ориентироваться на возврат 13% от суммы покупки.

Желаю запоминающихся путешествий и отличных покупок!

Взносы в социальные фонды

Все население Финляндии обязано выплачивать взносы в различные социальные фонды. Размер ставки, которую удерживают из зарплаты, зависит от организации.

Процентный показатель может варьироваться в таких пределах:

- в пользу службы социального страхования граждан вноситься 2%;

- в пользу территориального центра занятости платят 0,6%;

- в учреждения, оказывающие услуги по медицинскому обслуживанию и пенсионному страхованию вносят 5,15%.

Отчисления осуществляются официальными работодателями или индивидуальными предприятиями, где работают граждане. Другие субъекты налогового законодательства такое требование не предъявляется.

| Наименование фонда | Ставка, % |

| Фонд безработицы | 0,6% |

| Пенсионный фонд | 5,15% |

| Социальное страхование | 2,04% |

| Церковный сбор | 1-2% |

Установленные сроки для уплаты

Уплата налогов в Финляндии происходит по авансовой системе. Налогоплательщик должен самостоятельно рассчитать приблизительную сумму всех налоговых отчислений и оплатить ее не позднее даты завершения платежного периода, т.е. до окончания года (31 декабря). Если была произведена переплата, из выплаченной суммы высчитают реальный налог и вернут остаток. При недоплате придет соответствующее оповещение. После чего следует оплатить недостающую сумму. Налогоплательщик, внесший платеж авансом, вправе ожидать предоставления некоторых льгот.

Последствия неуплаты

Налоговые органы, представляющие Финляндию, идут на уступки тем, кто по уважительным причинам не уложился по платежам в положенные сроки. На первый раз они делают предупреждение. К налогоплательщикам, проигнорировавшим его, применяются более строгие санкции. Для начала повышается процентная ставка соразмерно сумме долга и степени серьезности нарушения. Следующий этап по истребованию с должника причитающихся сумм – лишение свободы на период от 4 месяцев до 4 лет. Если налог не выплачен предприятием, ответственность за это несут его собственник, управляющий директор и персонал, отвечающий за исполнение финансовых обязательств.

Неуплата налогов по финским законам – тяжкое преступление. Оно наказывается материально, уголовно и морально. Предприятия, числящиеся в должниках, попадают в «черный список» банков и других компаний. С ними отказываются работать. Дальнейшая неуплата долгов ведет к признанию организации банкротом через специальную комиссию. Если она выявляет, что такая ситуация была создана преднамеренно, члены совета директоров лишаются имущества. Оно реализуется для погашения задолженности. Комиссия решает вопрос о том, чтобы навсегда лишить юридическое лицо права на предпринимательскую деятельность.

Налоги на топливо

Согласно Государственной программе, повышение налога на топливо для отопления вступит в силу в начале 2021 года, что приведет к ужесточению налогов на энергию на чистую сумму в 105 миллионов евро в год. Расходы на отопление коттеджа / частного дома с масляным отоплением (потребление 2200 литров в год) увеличатся примерно на 74 евро в год с увеличением налога. Затраты на отопление коттеджа / частного дома с централизованным отоплением увеличиваются в среднем примерно на 38 евро в год.

ПОДРОБНО: Оценка последствий повышения налога на отопительное топливо в 2021 году

| Повышение налога на топливо для отопления | +105 млн. € |

|---|---|

| Отопление коттеджа / частного дома с масляным отоплением (расход 1 500 л / год) | +50 € / год |

| Отопление коттеджа / частного дома с масляным отоплением (расход 2 200 л / год) | +74 € / год |

| Отопление коттеджа / частного дома с масляным отоплением (расход 3 000 л / год) | +100 € / год |

| Централизованное отопление коттеджа / частного дома (в среднем) | +38 € / год |

| Центральное отопление многоквартирного дома (в среднем) | +16 € / год |

Налоговая субсидия на парафиновое дизельное топливо (5 центов / л) постепенно исчезнет к 2023 году, в 2021 году налоговая субсидия будет снижена на 1 цент / л.

Налог на алкоголь

Акцизы на алкогольные напитки будут увеличены на 50 млн евро в соответствии с государственной программой. Если повышение будет полностью перенесено на цены, это приведет к повышению цен на алкогольные напитки.

ПОДРОБНО: Оценка последствий повышения налога на алкоголь в 2021 году

| Повышение налога на алкоголь | +50 млн. € |

|---|---|

| Пиво, 33 cl, 2.8% | +0,15 € |

| Пиво, 33 cl, 4.5% | +0,03 € |

| Сидр и лонг дринк (ферментированный), 33 cl, 4.5% | +0,03 € |

| Лонг-дринк (на основе джина), 33 cl, 5.5% | +0,03 € |

| Вино, 75 cl, 12% | +0,22 € |

| Ликер, 50 cl, 40% | +0,38 € |

Налог на табак

Налог на табак и никотиновые продукты будет постепенно увеличиваться в течение предстоящего срока полномочий правительства. Налогообложение табачных изделий будет увеличиваться каждые полгода и в 2021 году. Повышение налога на табак, произведенное в 2020-2021 годах, принесет примерно половину от 200 миллионов евро, запланированных в государственной программе, то есть 100 миллионов евро.

Повышение налогов в 2021 году повысит цену пачки табака в общей сложности примерно на 45 центов.

Налог на промышленную электроэнергию

Правительство принимает меры по поддержке промышленности: налог на электроэнергию будет снижен до минимального уровня, разрешенного ЕС в 2021 году. В то же время возврат налогов для энергоемких отраслей будет постепенно отменен в течение четырехлетнего периода так, что с 2025 года компании больше не будут иметь права на возмещение.

Надбавка за пробег и суточные

Полные суточные для поездок продолжительностью более 10 часов по Финляндии составляют 44 евро, а частичные суточные для поездок продолжительностью более 6 часов по Финляндии — 20 евро. Суточные на поездки в другие страны зависят от страны. Пособие на питание также известное как «деньги на питание» составляет 11,00 евро, а надбавка за километр (или надбавка за пробег) составляет 44 цента за километр.

Что нужно знать?

Иностранец, который находится здесь более полугода, платит налоги по той же ставке, что и местные жители. Ему нужно обратиться в магистрат по месту временного проживания, получить персональный код и оформить карточку индивидуального налогообложения. Если человек является нерезидентом, то сумма составит 35% от дохода. Налоговая обязанность нерезидентов, это только доходы, которые получены от финских источников.

Полноправные граждане уплачивают как государственные, так и муниципальные сборы, причем как от доходов, полученных внутри страны, так и за ее пределами. Эмигранты на протяжении еще трех лет считаются резидентами, если они официально не уведомят власти.

Фото: Mstyslav Chernov / Wikimedia Commons

Возникает закономерный вопрос, если человек не является гражданином Финляндии, то связан ли он обязательством платить налоги в этой стране? Наличие или отсутствие финского паспорта не играет абсолютно никакой роли. Все зависит от того, где находится компания, которая является источником дохода.

Например, проживая в городе Хельсинки вы можете выполнять работу для организации, которая зарегистрирована в Москве. В этом случае, налоговые обязательства отсутствуют. Но если вы сотрудничаете с финскими компаниями, то будьте добры заплатить. Существует один интересный момент, если в России налоги уплачиваются постфактум, то в Финляндии их нужно внести авансом.

Допустим, на следующий год вы планируете получить определенный доход и до 31 декабря текущего года нужно внести необходимую сумму. Рассчитать, какую именно должен сам предприниматель. Понятно, что она будет приблизительной. И только после того, как будет сдана декларация, вам либо вернут переплаченную сумму, либо еще придется доплатить.

Фото: oleg_mit / pixabay.com

Покупая дом, человек вносит в бюджет 4% от его стоимости, а приобретая квартиру всего 2%. Если на протяжении полугода необходимая сумма не была уплачена, то она может увеличиться до нескольких раз. Если покупатель является гражданином Финляндии, ему от 18 до 40 лет и это его первое жилье, то от уплаты налога его могут освободить.

Ежегодно владельцу жилья необходимо уплачивать налог от 0,5 до 1,0% от его стоимости. Доход от аренды недвижимости облагается ставкой в 30-32%. При продаже недвижимости действует налог на прибыль и составляет 28%. Финансовое законодательство построено довольно лояльным образом к тем, кто единожды не уплатил налоги по уважительным причинам.

Сначала следует предупреждение и только если его игнорируют, то принимаются более серьезные меры. Если обнаруживается, что безработный человек подрабатывал и скрывал доход от государства, то его лишат пособия.

Но если фирма на протяжении многих лет получала серьезные доходы и не платила, то к ней принимаются более серьезные санкции, вплоть до возбуждения уголовного дела. Как наказание за неуплату, может быть принято обязательство об увеличении ставки дохода.

Заработная плата в Финляндии по профессиям в 2020 году

В Финляндии, как и во многих странах существуют две сферы бизнеса – частная и государственная. Средние показатели зарплат в них немного отличаются, заработать в частном секторе можно больше. В текущем 2020 году средние показатели зарплат в Финляндии составляют (госсектор/частный сектор):

- Гостиничный сервис и общепит – 2215 € / 2471 €

- Здравоохранение и соц. услуги – 2978 € / 2783 €

- Информационные технологии – 3568 € / 4208 €

- Образование – 3472 € / 3604 €

- Операции с недвижимостью – 3057 € / 3533 €

- Промышленность – 2603 € / 3535 €

- Развлечения и отдых – 2598 € / 3149 €

- Сельское, лесное и рыбное хозяйство – 2557 € / 2866 €

- Строительство – 3142 € / 3296 €

- Сфера торговли – 2632 € / 3185 €

- Финансы и страхование – 4323 € / 4122 €

- Электричество, газ, тепло- и водоснабжение – 3287 € / 3673 €

Информация по данным сайта Статистического Управления Финляндии – www.stat.fi.

Минимальная зарплата

В Финляндии нет официально установленного, законодательно закреплённого минимального уровня заработной платы – в такого рода вопросы государство попросту не вмешивается. В каждой отдельно взятой отрасли экономики Финляндии минимальная зарплата (т.е. минимально допустимая оплата труда) и прочие условия определяются особыми Коллективными трудовыми договорами (TES).

Для каждого частного контракта, самими его условиями, таким образом, установлено и предусматривается обязательное соответствие условиям вышеупомянутого Коллективного трудового договора той или иной отрасли финской экономики. В ряде случаев в таких контрактах прямо прописывается соответствие этим условиям, что автоматически устанавливает минимальную зарплату, принятую в данной конкретной отрасли тем же TES и все причитающиеся к ней доплаты.

Тем не менее, в случае, если предполагаемая зарплата заведомо ниже уровня, установленного всё тем же TES, такой контракт, то бишь сами его условия, можно оспорить в судебном порядке. В помощь членам профсоюза отрасли в таком случае предоставляется бесплатный юрист

Правда, следует принимать во внимание тот факт, что в настоящее время профсоюзы есть не во всех отраслях экономики Финляндии

Понятно, что самая низкая зарплата выпадает при этом на долю лиц без образования и квалификации: грузчиков, уборщиков, вообще чернорабочих.

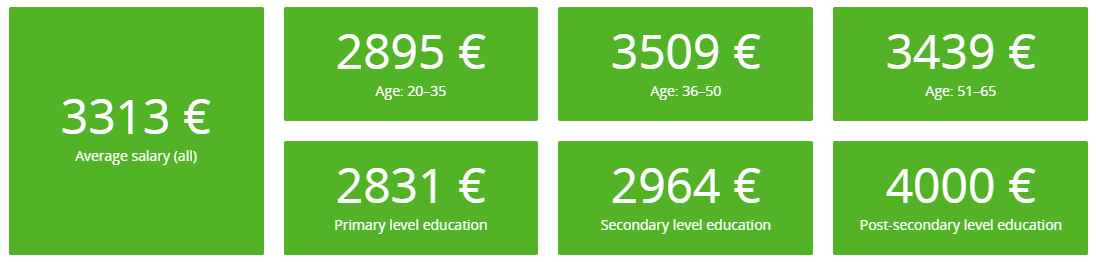

Средняя зарплата

Согласно данным Статистического Управления Финляндии средняя зарплата в стране по состоянию на 2020 год составляет 3 313 евро. При этом средний показатель будет зависеть не только от региона, но и от возраста работника, а также от уровня его образования.

Ежемесячная средняя зарплата в Финляндии по специальностям в евро, брутто – без налоговых вычетов (информация с сайта tyopaikat.oikotie.fi):

- няня, сиделка – 2 102;

- горничная, уборщица – 1 700;

- официант – 2 000;

- продавец – 2 398;

- охранник – 2 200;

- электрик –2 800;

- лаборант – 3 550;

- архитектор (сотрудник архитектурного бюро) – 4 000;

- учитель, преподаватель – 3 836;

- строитель – 2800;

- младший медработник (медсёстры и др.) – 2 220;

- инженер – 3 600;

- программист (специалист из сферы IT-технологий) – 3 080;

- врач – 7 500.

Заметим мимоходом, что значительная часть финского населения занята именно в сфере услуг – эксперты называют и более-менее точное число занятых – порядка 70 процентов. При этом столичный уровень зарплат на 15-20 процентов выше, чем в среднем по стране, но и сама жизнь в Хельсинки не в пример дороже, чем в провинции. Но об этом чуть ниже.

Особенности исчисления налога на прирост капитала и исчисления отчетного периода

Сбор на прирост капитала является еще одним видом основных пошлин, которые уплачиваются юридическими лицами. В отличие от сбора на прибыль, составной частью которого он является, сбор на прирост капитала имеет фиксированную ставку. Она равняется 20 процентам от чистой прибыли (без учета расходов), полученной по результатам отчетного периода.

Таким образом, мы вновь видим, что одним из моментов, который влияет на налоги Финляндии, является исчисление отчетного периода.

Применительно к финскому законодательству, отчетный период бывает двух типов:

- Первичный;

- Последующий.

Что касается первичного отчетного периода, то он может быть равен от 12 до 18 месяцев с момента постановки на специальный налоговый учет. В дальнейшем данный период будет составляет 12 месяцев, то есть 1 календарный год. Начинается отчетный период 1 января, а заканчивается, соответственно, 31 декабря.

По истечении отчетного периода как юридические, так и физические лица в определенный срок должны подать в налоговые органы декларацию о полученными ими доходах. После этого налоговый орган определяет базу и начисляет размер сборов, подлежащих оплате. При этом, впоследствии проведенные выплаты будут еще раз проверяться на соответствие налогооблагаемой базе, а сама база — на соответствие полученному доходу или прибыли (в зависимости от категории налогоплательщика).

Если по результатам проверки будет установлено, что размер выплаченных пошлин выше, чем он должен быть, излишки возвращаются налогоплательщику.

Если же выясняется, что сбор не был оплачен в полном объеме либо плательщик скрыл от налоговых органов какие-то дохода — ему начисляется так называемый остаточный вычет. Причем, его размер и правила исчисления зависят от того, имеются ли в действиях налогоплательщика признаки какого-либо налогового правонарушения. Так, если установлена обычная недоплата, то размер остаточного сбора будет равен не выплаченной сумме. Если же имеет место быть какое-то серьезное нарушение — помимо данной суммы, плательщику будут начислены еще и дополнительные штрафы, и пени.