Обзор налогов в европе: сравнительная таблица главных налогов для физических и юридических лиц

Содержание:

- На что рассчитывать иностранцам

- Какие есть налоги с зарплаты в Германии

- Определение налогового класса

- Ставки НДФЛ в России

- Принципы декларирования подоходного налога

- Подоходный налог с зарплаты в Германии: сроки оплаты

- Подоходный налог в Германии в 2020 году

- Возврат налогов и сборов

- Примеры определения размера заработной платы после вычета налогов и социальных сборов

- Налоги на имущество и переход собственности

- Средняя зарплата по профессиям

- МИНИМАЛЬНАЯ И СРЕДНЯЯ ЗАРПЛАТА В ГЕРМАНИИ

- Понятие минимальной зарплаты

- Основные виды налогов

- Выплаты к зарплате в Германии, не облагаемые налогами и сборами

- Выплаты, которые не облагаются налогами и сборами

- Взносы с зарплаты по социальным страховкам

На что рассчитывать иностранцам

Надо отметить, что зарплаты в Германии более привлекательны, чем, например, в Польше, где трудится большая часть украинских трудовых мигрантов. По некоторым оценкам, наши соотечественники после принятия закона смогут рассчитывать на зарплаты от 45000 до 91000 гривен в месяц. А высококвалифицированные специалисты смогут получать до 135000 гривен в месяц. Что и говорить цифры заманчивые.

Однако уже более года ведется полемика по поводу упрощения трудоустройства украинцев и граждан других государств, не входящих в состав ЕС.

Надо отметить, что бундестаг все–таки принял соответствующий закон. Однако, вступление в силу закона об упрощении трудоустройства граждан из третьих стран было перенесено с 1 января на 1 марта 2020 года. Официально это объясняется тем, что еще не прописаны все механизмы трудоустройства в новой реалии, что странно для Германии, жители которой отличаются особой пунктуальностью. Возможно, не все так просто, и там есть свои подводные камни.

Пока что же процедура трудоустройства остается прежней. Работодателю сначала нужно попытаться найти кандидата на открытую вакансию среди немцев, затем среди граждан ЕС, и только потом очередь доходит до наших соотечественников.

Таким положением вещей недовольны не только соискатели вакансий, а и работодатели, поскольку процесс поиска соответствующего работника сильно растянут во времени.

Планируется, что новый закон облегчит процедуру трудоустройства для квалифицированных специалистов рабочих профессий, не имеющих высшего образования (Fachkraft). На данных момент механизм подтверждения своей квалификации еще не отработан и не прописан на государственном уровне.

Ожидается также некоторое послабление к требованиям знания немецкого языка (но это возможно только для работников с низкой квалификацией, где общение с начальником может уместиться в несколько фраз).

Какие есть налоги с зарплаты в Германии

Налоги и социальные сборы в ФРГ удерживаются с зарплаты-брутто, величина которой прописывается в трудовом соглашении. При этом работник ощущает довольно значительную финансовую нагрузку.

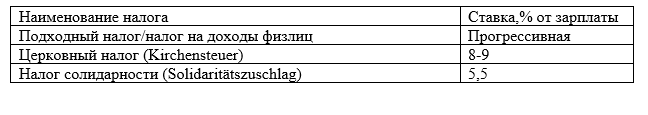

Узнать, какие налоги на зарплату в Германии для физических лиц действуют в середине 2021 года, можно, изучив следующую таблицу:

Некоторые моменты требуют пояснения. В частности, налог солидарности (на немецком – Solidaritätszuschlag) до 2021 года перестанут платить 90 % трудоустроенных граждан. Эти планы были озвучены представителями Федеральной Счетной палаты в мае 2021 года.

Некоторые моменты требуют пояснения. В частности, налог солидарности (на немецком – Solidaritätszuschlag) до 2021 года перестанут платить 90 % трудоустроенных граждан. Эти планы были озвучены представителями Федеральной Счетной палаты в мае 2021 года.

Подоходный налог в Германии с зарплаты рассчитывается по прогрессивной шкале:

- 0 % – при размере годового дохода от трудовой деятельности до 9 168 евро;

- 14 % – если официально трудоустроенный человек получил за год зарплату в диапазоне от 9 168 до 13 966 евро;

- 24 % – для получающих от 13 966 до 54 949 евро в год;

- 42 % – при сумме брутто-зарплаты от 54 949 до 250 532 евро;

- 45 % – когда человек получает в год более 250 532 евро.

Есть важный нюанс. Более высокая ставка применяется к разнице между суммой полученных гражданином денежных средств и максимальным значением ближайшей предыдущей градации доходов. Например, если оклад составляет 2 000 евро/мес. (24 000 евро/год), 24 % будут удерживаться из разницы:

24 000 – 13 966 = 10 034 евро.

В пересчете на месяц налогообложению подлежит 836,17 евро. Запомним эту величину – она нам еще пригодится.

Налоги в Германии для иностранцев подлежат начислению, если граждане других государств проживают в стране более 183 дней и получают стабильную зарплату.

Определение налогового класса

Налоговый класс — инструмент фискальной службы Германии для определения подоходного налога, и одновременно инструмент снижения финансового бремени ежемесячных налоговых платежей для супружеских пар и родителей-одиночек.

В Германии существует шесть налоговых классов (Steuerklassen).

| Налоговый класс в Германии | Семейное положение |

| 1 | Холостяк, не замужем, вдовы, проживаютотдельно / в разводе. |

| 2 | Родитель-одиночка, живет отдельно. |

| 3 | Пара в браке (или овдовели в течение первого года после смерти супруга) со значительно более высоким доходом, чем партнер в налоговом классе 5. |

| 4 | Пара в браке, и оба супруга имеют одинаковый доход. |

| 5 | Вы состоите в браке со значительно более низким доходом, чем партнер в налоговом классе 3. |

| 6 | Для второй работы (независимо от семейного положения). |

Фискальная служба присваивает каждому нанятому сотруднику налоговый класс. Категория зависит в первую очередь от семейного положения: одинокие или женатые.

Родители-одиночки и супружеские пары или зарегистрированные гражданские партнеры могут подать заявку на изменение налогового класса.

Ставки НДФЛ в России

Для резидентов РФ

| Виды денежных поступлений | Подоходный налог, проценты |

| Поступления от трудовой деятельности (зарплата, оплата в отпуске и прочее) | 13 % |

| Доходы индивидуальных предпринимателей от бизнеса | 13 % |

| Дивиденды | 13 % |

| Выручка от продажи недвижимости и прочего имущества | 13 % |

| Проценты по банковским вкладам | 35 % |

| Выигрыши и призы в лотереях, розыгрышах, викторинах (более 4000 рублей) | 35 % |

| Доходы от экономии на процентах при получении займа (к примеру, беспроцентный займ) | 35 % |

Для нерезидентов России

| Виды денежных поступлений | Налог на доход, проценты |

Поступления от трудовой деятельности (зарплата) для:

|

13 % |

| Доходы индивидуальных предпринимателей от бизнеса | 30 % |

| Дивиденды | 15 % |

| Выручка от продажи недвижимости и прочего имущества | 30 % |

| Доход от процентов по банковским вкладам | 30 % |

| Выигрыши и призы в лотереях, розыгрышах, викторинах (более 4000 рублей) | 30 % |

| Доходы от экономии на процентах при получении займа (к примеру, беспроцентный займ) | 30 % |

| Поступления от трудовой деятельности (зарплата) для прочих иностранцев | 30 % |

Отвечают эксперты специально для сайта Сашки Букашки:Правильно ли, что в России НДФЛ платят работодатели?

Константин Человечков генеральный директор компании Сайтоник (Екатеринбург)

На мой взгляд, это пережиток. При современным уровне автоматизации, вполне можно передать обязанность по оплате НДФЛ работникам. По аналогии с тем, как сейчас вводят налог на самозанятых. Это повысит сознательность населения как налогоплательщиков и упростит жизнь малому и среднему бизнесу — будет меньше затрат на бухучет, меньше поводов для «наездов» со стороны налоговой.

Александр Данилов генеральный директор ООО «Коворкинг Вест»

Для работодателей такое положение создает лишнюю нагрузку. Ведь нужно контролировать:

- Сроки выплат НДФЛ в бюджет, они не должны отличаться от даты выплаты зарплаты более чем на 1 день.

- Сроки предоставления справки в ФНС о выплаченных суммах, при нарушении которых начисляется штрафные санкции.

- Предоставлять работникам справки 2-НДФЛ.

- Учитывать в начислениях НДФЛ льготы и вычеты, предоставленные работникам по закону.

Для работников, за которых выплачивается НДФЛ, это также невыгодно — ведь они распоряжаются меньшими суммами, чем могли бы. Однако для государства такое администрирование поступлений в бюджет средств ООО и ИП, которых насчитывается 7989717 шт легче, чем для 78 миллионов работающих.

Дмитрий Лицентов директор ТД Галерея (Москва)

Я, как директор предприятия, считаю, что это неправильно, когда работодатель платит налоги за сотрудника. Налоги с зарплаты должен платить сам сотрудник.

Во-первых, сотрудник будет видеть, сколько он тратит на «пенсию», «медицину», «страховку» и так далее.

Во вторых, это снимет часть нагрузки с работодателя, по расчету, контролю, оплате отчислений с зарплаты.

Как следствие, снимет с предпринимателей ответственность и множество походов по налоговым органам.

Уж поверьте, нам, предпринимателям: у нас есть чем заняться. Я часто слышу, что медицина в России бесплатная, но по факту это совсем не так: каждый работающий человек платит за «бесплатную» медицину из своего кармана и, даже при средней зарплате, в год получается не маленькая сумма. Я бы искренне хотел, чтобы сотрудники платили сами налоги с зарплаты и видели, во сколько реально они обходиться работодателю.

Принципы декларирования подоходного налога

Немцы очень скрупулезно относятся к своим сбережениям и тщательно подсчитывают затраты, поэтому декларируют их без принуждения от государства. Для этого существует декларация Einkommensteuererklärung. Ее особенности:

- Лица, относящиеся к I и II классам налогообложения, освобождаются от подачи декларации.

- Классы с III по VI ежегодно подают документ в обязательном порядке. Семейные пары оформляют один документ на двоих.

- Затраты, которые влияют на размер налогооблагаемой базы, должны иметь официальное подтверждение. Это не касается тех сумм, которые снимаются со счета работника автоматически.

- Как и в России, в Германии существует ограничение по срокам. До 31 мая декларацию подают те, кто оформляет документ самостоятельно, а до 31 декабря — те, кто обращается для этого к налоговым консультантам.

Немцы очень скрупулезно относятся к своим сбережениям и тщательно подсчитывают затраты

Заполнение налоговой декларации

Существует три способа оформить ежегодный отчетный документ. Это:

- С помощью налогового консультанта. Способ популярен среди иностранцев, которые приехали в Германию на заработки. Они могут не владеть массой нюансов в вопросах налогообложения, поэтому пользуются услугами специалистов. Услуги платные — от 100 до 300 евро, но с их помощью на уплате налогов можно иногда сэкономить и до 1000 евро.

- Через интернет по специальным программам. На просторах всемирной сети есть масса калькуляторов и специальных приложений, которые автоматически считают налог. Однако пользователям нужно иметь хотя бы минимальный опыт, чтобы правильно все внести и учесть все расходы.

- Самостоятельно. Рассчитать налог можно и своими силами, особенно если сотрудник работает экономистом. Бланк декларации можно взять в налоговой или скачать на официальном портале Finanzamt.

Подоходный налог с зарплаты в Германии: сроки оплаты

Налоговые декларации оплачивают после окончания налогового года. При этом налоговый год совпадает с календарным. Декларация обычно отправляется клиенту до 31 декабря и подлежит оплате до 31 июля. Так, отчитаться за 2020 год следует до 31 июля 2021 года.

Налоговая служба пришлёт документ, содержащий налоговую оценку декларации спустя 2-6 месяцев после её подачи. Налоговая оценка содержит информацию о налоговых вычетах, которые будут сделаны на счёт заявителя. В ней также будет сообщаться о дополнительных сборах, для уплаты которых будет дано 4 недели.

Заполнить налоговую декларацию можно на бумаге или онлайн на сайте Федерального центрального налогового управления Германии. Все налогоплательщики заполняют общую налоговую форму (Mantelbogen). В зависимости от случая также может потребоваться заполнение дополнительных форм.

Подоходный налог в Германии в 2020 году

Система подоходного налога в ФРГ

Наемные работники в Германии облагаются налогом при получении заработной платы и, следовательно, им не нужно подавать налоговую декларацию. Но многие люди надеются получить возмещение, поэтому ее подают.

Надо обязательно подавать налоговую декларацию, если:

- вы работаете не по найму;

- у вас более одного источника дохода;

- есть доход, который был получен из-за границы;

- вы развелись, и вы или ваш бывший супруг/га вступили в повторный брак в том же году;

- вы получили социальное пособие: на ребенка, по болезни, по беременности и родам или пособие по безработице;

- вы хотите подать заявку на налоговые вычеты;

- налоговая служба отправила вам письмо с просьбой предоставить налоговую декларацию.

Каждый, кто облагается подоходным налогом в ФРГ, должен подавать ежегодную налоговую декларацию. Вы должны предоставить ее в местную налоговую инспекцию.

В муниципалитете, в котором вы зарегистрируетесь, предоставит дополнительную информацию о том, в какое отделение налоговой инспекции вам необходимо сообщать о своих налогах.

На сайте Федерального центрального налогового управления есть форма поиска, которая поможет найти нужное местное налоговое управление.

В Германии действует также система обязательного социального страхования, и подоходный налог учитывает отчисления в нее.

По состоянию на 1 января 2020 года налогоплательщики-нерезиденты обязаны подавать налоговые декларации, если они воспользовались так называемым «правилом 1-5» при начислении заработной платы от многолетнего дохода или на выходное пособие. До этого изменения иностранные налогоплательщики отчитывались через систему подоходного налога и не должны были подавать какие-либо декларации.

Кто платит подоходный налог в Германии?

Если вы имеете ВНЖ в Германии, то должны платить подоходный налог с дохода на немецкой территории и по всему миру. Это же касается и немецких граждан.

Правила отличаются только в том случае, если вы не проживаете в ФРГ. В этом случае все равно придется платить подоходный налог, но только с немецкого дохода

Кто освобожден от подоходного налога в Германии?

От уплаты налога в ФРГ освобождаются те лица, чей доход не превышает необлагаемого минимума — 9408 евро в год по состоянию на 2020 год. Некоторые лица могут получить дополнительные пособия и налоговые льготы. Например, некоторые инвалиды могут получить снижение налога на автомобиль, государственные пособия по уходу и специальную защиту от увольнения — все это поможет уменьшить их налогооблагаемую базу. Работники, вышедшие на пенсию, также обязаны платить налог, если их пенсионный доход превышает размер личного пособия.

Возврат налогов и сборов

Немецкая налоговая служба – это очень бюрократизированная система. Возврат налогов занимает до полугода с момента подачи заявления. Поэтому в стране существует ряд компаний, которые оказывают услуги по взаимодействию с Finanzamt.

Вернуть налоги можно за так называемые рабочие расходы. Их довольно часто оспаривают. По сути, к ним относятся любые расходы работника на поиск работы и организацию рабочего места. Когда офисные сотрудники массово переходили на удаленный формат работы, то им приходилось покупать домой кресла, компьютерные столы и оргтехнику. Такие траты попали под возврат налогов.

Также можно получить вычет за покупку спецодежды и траты на дорогу до места работы

Важно понимать, что костюм менеджера можно использовать не только в офисе. Следовательно, за него возмещение не полагается

Тогда как одежда маляра или медсестры используется исключительно на рабочем месте.

На законодательном уровне прописано, что каждый год сотрудник может подавать на возврат налогов суммы до 1000 евро

На законодательном уровне прописано, что каждый год сотрудник может подавать на возврат налогов суммы до 1000 евро

Такие заявления рассматривают без проверок. Списания происходят автоматически. Если траты превышают 1000, то потребуются чеки и грамотное обоснование.

В Германии лучше бережно хранить все чеки, чтобы потом получить приятный бонус от государства.

Примеры определения размера заработной платы после вычета налогов и социальных сборов

Немецкая налоговая система кажется запутанной и слишком сложной. Предлагаем разобраться с ней на примере и рассчитать, сколько работник реально получит на руки, если в его договоре будет установлена заработная плата в одну, две или три тысячи евро. Сумма налоговых и социальных выплат представлена в таблице ниже:

| Сумма в евро | Сумма в евро | Сумма в евро | |

| Зарплата до выплат | 1 000 | 2 000 | 3 000 |

| Страховка от безработицы | 15 | 30 | 45 |

| Отчисления в Фонд пенсионного страхования | 93,5 | 187 | 280,5 |

| Страхование от беспомощности | 11,75 | 23,5 | 35,25 |

| Медстрахование | 82 | 164 | 246 |

| Церковный | 6,71 | ||

| Подоходный | 37,1 | 177,1 | 317,1 |

| Зарплата на руки | 760,65 | 1418,4 | 2069,44 |

| Общая сумма взносов и налогов | 239,35 | 581,6 | 930,56 |

Налоги на имущество и переход собственности

Приобретение недвижимого имущества сопряжено с уплатой двух видов налогов. Один из них перечисляется в бюджет единовременно при передаче прав собственности. Ставка такого сбора зависит от суммы сделки и составляет от 3,5 до 5 %. Конкретный размер определяется федеральной земельной властью.

После заключения сделки и приобретения недвижимости или земельного участка в собственность владельцу надлежит ежегодно оплачивать налог на имущество – 1 % от первоначальной цены для физлиц и 0,6 % для предприятий. Для объектов недвижимости с относительно невысокой оценкой предусмотрена льгота в виде необлагаемой стоимости в размере 120 тысяч евро для граждан и 20 тысяч евро – для юрлиц.

Средняя зарплата по профессиям

Средняя зарплата по профессиям в Германии (в месяц):

- педагог — 3 300 – 4 500 евро;

- инженерный работник — 4 100 – 5 600 евро;

- автомобильный механик — 2 300 – 3 150;

- дворник — 1 700 – 2 550;

- сварщик — 2 100 – 3 100;

- квалифицированный врач — 8 000 – 9 000;

- стоматолог — до 4 500 евро;

- медсестра — 3 000;

- продавец-консультант — 2 100 – 3 000;

- водитель — 2 500 евро;

- архитектор — 4 500 – 4 800;

- строитель — 3 200 евро;

- шахтер — 3 300 – 3 500;

- работник правоохранительных органов — 2 800 – 4 200;

- работник сферы общественного питания — средний показатель составляет 3 200.

Оплата по специальностям без высшего образования

Зарплаты по профессиям, которые не требуют наличия высшего образования (в год):

- авиадиспетчер — 67 500 евро;

- пилот — 62 900 евро;

- логист — 39 150 евро;

- менеджер в финансовом учреждении — 38 100 евро;

- IT-специалист — 37 000 евро;

- страховой агент — 34 500 евро;

- продавец автомобилей — 33 600 евро;

- дизайнер — 33 680 евро;

- строитель — 33 155 евро;

- слесарь или электрик — 31 400 евро.

Зависимость от возраста

Чем старше работник, тем больше практического опыта у него за плечами. Кончено, прямую разницу между возрастными категориями проследить невозможно, но все-таки небольшие отличия существуют:

Например, работник, которому исполнилось 20 лет, может претендовать на годовую зарплату в размере 30 тысяч евро, а сотрудник, которому исполнилось 50, получает свыше 49 тысяч евро в год. Такой скачок обоснован образованием, квалификацией и послужным списком.

Региональные отличия

Если вы в поисках хорошего и стабильного дохода, отправляйтесь в Гессен, так как эти земли по праву считаются финансовой меккой Германии. Самый низкий уровень оплаты труда наблюдается в восточной части страны. Более подробная статистика по регионам представлена ниже (годовой доход брутто):

- Бавария — 61 703 евро;

- Бремен — 56 254 евро;

- Саар — 56 818 евро;

- Гессен — 63 353 евро;

- Гамбург — 57 338 евро;

- Мекленбург-Передняя Померания — 42 648 евро;

- Саксония-Анхальт — 44 223 евро;

- Тюрингия — 44 765 евро;

- Нижняя Саксония — 54 329 евро;

- Шлезвиг-Гольштейн — 53 853 евро;

- Северный Рейн-Вестфалия — 59 753 евро;

- Берлин — 52 325 евро.

Сколько зарабатывают мужчины и женщины

Сложилось так, что в Германии женщины зарабатывают меньше мужчин в среднем на 30%. Эта разница считается самой большой среди стран Европейского союза. Проблема заключается не только в гендерном неравенстве, но и в том, что женщины зачастую работают неполный день. Кроме того, медленнее идет накопление опыта.

Основные принципы оплаты труда:

- устроиться на хорошо оплачиваемую вакансию может лишь специалист, имеющий опыт работы, квалификацию, рекомендательные письма и соответствующее образование;

- новички могут рассчитывать на минимальную оплату труда, в среднем этот показатель может составлять до 12 тысяч евро в год;

- оплата увеличивается прямо пропорционально накопленному опыту;

- оплату рассчитывают за час работы.

Самые востребованные и высокооплачиваемые профессии

Сейчас в Германии пользуются спросом следующие направления:

- банковская сфера;

- фармацевтическое направление;

- автомобильная промышленность;

- осуществление грузоперевозок на дальние расстояния;

- сельскохозяйственные работы;

- телекоммуникация;

- страхование;

- психотерапевт;

- рекламная отрасль;

- химическая промышленность;

- отельно-ресторанный бизнес;

- все виды образования.

МИНИМАЛЬНАЯ И СРЕДНЯЯ ЗАРПЛАТА В ГЕРМАНИИ

Германия расположена в центре Европы, омывается водами Балтийского и Северного морей. Граничит с Данией на севере, Польшей и Чехией на востоке, Австрией и Швейцарией на юге, Францией, Люксембургом, Бельгией и Нидерландами на западе. Это самое экономически развитое государство в Европейском союзе с высоким уровнем жизни и достойными заработными платами.

Население Германии насчитывает около 83,8 млн человек. Жить и работать в этой стране мечтают миллионы иностранцев из разных уголков планеты. Помимо этнических немцев, здесь проживает много турков, итальянцев, греков, поляков, русских, украинцев и представители других национальностей. Далее, узнаем какая зарплата в Германии в 2020 году.

Есть ли отличия в оплате труда по регионам

Заработная плата различна для земель Германии. В Берлине и Дюссельдорфе средний заработок от 3 до 3,5 тысяч в месяц . Эти цифры выше среднего по регионам, но ниже доходов в Мюнхене, Гамбурге, Регенсбурге.

Оплата труда в разных сферах

Несмотря на точные данные по минимальной и средней оплате труда в стране, многое зависит от специфики и сферы работы. Если учитывать конкретные отрасли, средний доход распределяется следующим образом:

- производство нефтепродуктов и кокса – 5728;

- коммуникации и информационные технологии – 4797;

- добыча природного газа и сырой нефти – 6733;

- воздушный транспорт – 5535;

- кадровые агентства – 2123;

- гостиничный бизнес – 2285;

- общественное питание – 2209;

- страховая и финансовая деятельность – 4902.

Средняя зарплата в Германии в год по профессиям распределяется следующим образом:

- юрист – 5900;

- программист – 5000;

- банковский служащий – 4300;

- врач – 5000;

- инженер – 5600;

- архитектор – 4400;

- налоговый консультант и аудитор – 4200;

- учитель – 4000;

- профессиональный рабочий (электрик, сварщик) – 4100;

- строитель – 3900;

- бухгалтер – 3600.

Зависимость оклада от профессии и региона

Как показывает статистика, программирование, экономика и медицина являются самыми высокооплачиваемыми специальностями в Германии.

Получать максимальную зарплату под силу опытному медицинскому персоналу, психологу или же ученому, преподающему в ВУЗе. В среднем такие специалисты имеют доход от 2 до 10 тысяч евро в месяц.

Профессия

Зарплата в месяц, евро

Зарплата в год, евро

Описание

Программист (полная занятость)

Медперсонал

Но следует сказать, что при наличии такого дохода прямо пропорционально увеличивается и налог в сравнении со средним классом населения, который в месяц имеет прибыль 1 950 – 2 270 € брутто.

ТОП 5 отраслей с минимальной зарплатой

| Отрасль | Средняя з/п в месяц (в евро) |

| Туристический бизнес | 3500 |

| Обучение | 3300 |

| Гостиничный бизнес | 3200 |

| Заведения общепита | 2200 |

| Социальная работа | 2100 |

2. Зарплата по столицам ФРГ — 2019

Средние зарплаты по административным центрам земель Германии.

| Город | Зарплата — брутто | Зарплата — нетто | По сравнению с предыдущим годом |

| Штутгарт | 4 680 € | 2 814 € | -2,8% |

| Мюнхен | 4 665 € | 2 807 € | -1,7% |

| Дюссельдорф | 4 413 € | 2 687 € | -0,8% |

| Висбаден | 4 335 € | 2 649 € | -1,8% |

| Гамбург | 3 970 € | 2 470 € | -0,2% |

| Майнц | 3 941 € | 2 455 € | -1,7% |

| Ганновер | 3 888 € | 2 428 € | -0,3% |

| Саарбрюккен | 3 742 € | 2 355 € | 0% |

| Бремен | 3 592 € | 2 278 € | -2,5% |

| Берлин | 3 543 € | 2 253 € | +0,9% |

| Киль | 3 510 € | 2 236 € | -0,6% |

| Дрезден | 3 232 € | 2 091 € | +3,1% |

| Магдебург | 3 180 € | 2 064 € | +4,1% |

| Эрфурт | 3 165 € | 2 056 € | +4% |

| Потсдам | 3 157 € | 2 052 € | +3,6% |

| Шверин | 2 936 € | 1 934 € | +2,2% |

Средние зарплаты на карте Германии по столицам, чистыми без налогов.

Интересные факты о минимальной зарплате труда в Германии

Согласно данным Федерального ведомства по статистике, в Германии, до введения закона о минимальной оплате труда, было около 4 миллионов рабочих мест, оплачиваемых менее первоначальной минимальной ставки 8,50 евро за 1 час работы. В Восточной Германии это составляло 11% всех рабочих мест. После введения закона о минимальной оплате труда, число работающих по минимальной ставке составило 1,9 миллионов рабочих мест.

Меньше минимальной ставки зарабатывают учащиеся и практиканты. По минимальной ставке оплаты труда работает больше женщин, чем мужчин, а именно: 61% из всех работающих по минимальной ставке – женщины и 39% – мужчины.

Понятие минимальной зарплаты

В условиях существования рыночной экономики и различных форм собственности, понятие минимальной заработной платы играет довольно важную роль. На законодательном уровне формирование данного понятия началось ещё в 1896 году, в Австралии.

Именно тогда были созданы специальные советы, которые состояли из предпринимателей, рабочих различных специальностей и общественности. Они должны были установить справедливую минимальную заработную плану по каждой отрасли. А уже в начале ХХ века были приняты законы о данном вопросе в Англии, Франции, Нидерландах, Норвегии, Германии, Испании.

Особенности установления минимальной зарплаты в странах мира

Единого определения минимальной зарплаты нет, существуют различные трактовки. Наиболее распространённой является: МРОТ – это минимальный уровень оплаты труда одного работника за единицу времени (час, день, месяц или неделю), который может платить работодатель, а работник, в свою очередь, может законно продавать свой труд.

США

Заработную плату в США не принято исчислять в месячном эквиваленте. Американцы для этого используют либо годовой доход, либо почасовой.

Официально все документы признают и рассматривают только годовой доход, но поскольку, многие жители США не работают по чёткому графику, то и сумму своего дохода высчитывают за отработанные часы.

Так, в 2021 году был установлен следующий минимум в оплате труда, на основании которого в разных штатах страны формируются зарплаты.

| № п/п | Штат | Минимальная заработная плата в долларах США в час |

| 1. | Аляска | 10,19 |

| 2. | Аризона | 12 |

| 3. | Калифорния | 13 |

| 4. | Колорадо | 12 |

| 5. | Мичиган | 9,65 |

| 6. | Массачусетс | 12,75 |

| 7. | Вашингтон | 13,50 |

| 8. | Южная Дакота | 9,30 |

| 9. | Вермонт | 10,96 |

| 10. | Иллинойс | 9,25 |

| 11. | Флорида | 8,56 |

| 12. | Нью-Джерси | 11 |

| 13. | Мэн | 12 |

| 14. | Миссури | 9,45 |

| 15. | Огайо | 8,70 |

| 16. | Арканзас | 10 |

| 17. | Мэриленд | 11 |

| 18. | Нью-Мексико | 9 |

| 19. | Нью-Йорк | 11,90 |

| 20. | Миннесота | 10 |

Канада

Подобная ситуация сложилась с заработными платами в Канаде. Там минимальную з/п также исчисляют в годовом и почасовом эквиваленте. Хотя в разных провинциях минимальный доход может быть различный, но в среднем он составляет 11 долларов в час. В общем, его достаточно, чтобы обеспечить себя жильём, питанием, на оплату ЖКХ, транспортные расходы и услуги связи.

| № п/п | Провинция | Минимальная заработная плата в долларах (канадских) в час |

| 1. | Квебек | 10,75 |

| 2. | Онтарио | 11,40 |

| 3. | Британская Колумбия | 10,85 |

| 4. | Нью-Брансуик | 10,65 |

| 5. | Остров Принца Эдуарда | 11 |

| 6. | Манитоба | 11 |

Франция

Минимальный уровень заработной платы во Франции исчисляется в почасовом эквиваленте. В 2020 году его установили на уровне 10,03 евро в час (в условиях стандартной для этого европейского государства 35 часовой недели).

Таким образом, после вычета всех налогов, работник в данном государстве получает минимальный доход в размере 1200 евро.

Этого хватает для хорошей жизни во Франции, чтобы оплатить жилье, продукты питания, транспортные расходы, лечение, коммунальные услуги, связь и т. д.

Естественно, с таким уровнем дохода в Париже прожить очень сложно (придётся или вместе с кем-то снимать квартиру, или искать дом в пригороде). Но если рассматривать другие варианты проживания, то, в общем, реально.

Германия

Уровень зарплаты в Германии устанавливает специальная комиссия, которая состоит из девяти человек. Она оценивает состояние экономики государства, а потом вычисляет уровень минимального дохода.

В состав данной комиссии входит президент, по три представителя от работодателей и рабочих и два экономиста. Именно они совместными усилиями и приходят к единому мнению.

Хотя есть в Германии отрасли, в которых наблюдаются некоторые проблемы с соблюдением закона о выплате сотрудникам минимальной заработной платы. В основном «грешат» этим гостиницы и небольшие отели, которые пытаются нанять работника нелегально, без официального оформления и платят ниже, установленного законом минимума.

Великобритания

Если проанализировать статистические данные уровня зарплат в Великобритании, то можно сказать, что в данном государстве минимальная зарплата – 8,72 фунтов стерлингов в час (по сравнению с прошлым годом она выросла – на 0,51 фунт стерлинга).

Основные виды налогов

Налогообложение в Германии состоит из трех больших категорий:

- налогов на доходы;

- налогов на имущество;

- налогов на потребление и сделки.

В каждую из этих групп входит несколько видов налогов. Так, к первой категории относятся подоходный с физлиц, налог на прибыль предприятий и на хоздеятельность. К основным налогам на имущество относятся сборы на землю, на наследство и на дарение. К третьей категории относят НДС и налог на приобретенное имущество.

Согласно действующему законодательству, установлены две ставки НДС в Германии: общая – 19% и пониженная – 7%. Пониженную платят на большинство продуктов, а также заведения общепита. Законом предусматриваются льготы на выплату НДС для небольших фирм. Данный сбор не взимают с экспорта, а также поставок продукции, осуществляемых в рамках Европейского Союза, с аренды земли, предоставления кредитов, доходов в мед и соцсферах.

Выплаты к зарплате в Германии, не облагаемые налогами и сборами

Работодатель в ФРГ наделен правом выплачивать сотрудникам пособия и премии к отпуску либо празднику. При этом налогообложению не подлежит помощь, полученная в виде:

- денежных средств, предназначенных для обеспечения ухода за малолетним ребенком или проживающим в семье инвалидом;

- оплаты проезда до места трудоустройства и обратно;

- оплаты участия в оздоровительных мероприятиях или занятий в фитнес-секциях.

Приведем пример, как рассчитывается зарплата в Германии с вычетом налогов. Для конкретики за основу взят оклад в 2 000 евро/мес. Напоминаем, что в данном случае база налогообложения составляет 836,17 евро.

| Удержания | Сумма, € |

|---|---|

| Подоходный налог | 200,68 |

| Церковный налог | 75,25 |

| Налог солидарности | 20,9 |

| Медстраховка | 61,04 |

| Взносы в пенсионный фонд | 77,76 |

| Страхование pflegeversicherung | 12,54 |

| Страхование от безработицы | 10,45 |

Выполнив простые арифметические операции, получим, что при должностном окладе 2 000 евро зарплата-нетто составит 1 541,38 евро.

Сегодня в сети по запросу “налоговый калькулятор Германия” можно найти удобный онлайн-сервис. Воспользовавшись им, можно быстро определить размер своего «чистого» ежемесячного дохода от трудовой деятельности в ФРГ.

Выплаты, которые не облагаются налогами и сборами

Помимо зарплаты, фирмы в Германии могут выплачивать работникам единовременные суммы, например, денежные пособия к отпуску или Рождеству. Это зависит от самой компании и отражается в трудовом договоре. В целом предприятие не изымает из оклада сотрудника социальные сборы по следующим выплатам:

- оплата оздоровительных курсов или фитнес-студии;

- оплата проезда до места работы и обратно;

- оплата затрат по уходу за малолетним ребёнком (Tagesmutter или Kindergarten).

Кроме того, налогами не облагается продажа работникам предприятия по сниженной цене продуктов собственного производства.

Взносы с зарплаты по социальным страховкам

Другую часть выплат из заработной платы занимают отчисления в 4 основных социальных фонда. От оклада они составляют порядка 40%. Но объём платежей распределяется между работником и работодателем поровну, так что из брутто-зарплаты гражданина вычитается 20%.

Коротко остановимся на размере взносов в социальные фонды.

- Фонд пенсионного обеспечения. Объём максимальной выплаты в период трудовой деятельности составляет примерно 67% от размера чистого среднего дохода гражданина. Иностранцы, вернувшись на родину, могут запросить пересылку из Германии пенсии.

- Медицинское страхование. Из должностного оклада работника на эти цели удерживается 14,6 %. Страховка покрывает следующие случаи: рентген, лекарства, консультации врача, стоматологическую помощь, пребывание в больнице. Национальная система здравоохранения в Германии обеспечивает также компенсацию утраченных по причине болезни доходов.

- Страхование от безработицы. В данном случае из брутто-зарплаты работника удерживается 3 %. Социальное страхование этого вида доступно лицам, которые совершали страховые платежи в течение последних 5 лет как минимум на протяжении года. Они должны пройти процедуру регистрации в Управлении труда в качестве безработного и регулярно посещать это учреждение.

- Страхование от беспомощности. Размер социальных выплат составляет в этом случае 2,55 %. Полис Pflegeversicherung должен иметь каждый человек, проживающий в Германии постоянно. Говоря простым языком, такая страховка позволяет оплачивать гражданину своё пребывание в доме для престарелых.

Помимо этого, в Германии верующие люди платят церковный налог (его размер от 8 до 9 %).

На территории этой страны действует также солидарный налог. Введён Solidaritätszuschlag был после того, как в октябре 1990 года Германия объединилась. Его размер – 5,5 %, а цель – финансирование инфраструктуры новых, более бедных федеральных земель.