Налоги в германии для физических и юридических лиц в 2020 году. принципы налогообложения

Содержание:

- Экономия налогов за счет собственного использования

- Налог при продаже недвижимости

- Как компании в других странах должны выставлять счета клиентам в Германии?

- Налоговые вычеты

- Другой вклад

- Транспортный документ

- Льготные ставки НДС в России

- Налоги на имущество и переход собственности

- Принципы налогообложения

- Какие есть налоги с заработной платы в Германии

- Как оплатить инвойс в банке

- Немецкий подоходный налог: общая информация

- Шкала ставок подоходного налога в Германии

- НДС в Германии

- Процедура возврата НДС

- Выплаты, которые не облагаются налогами и сборами

- Структура и основная информация

- Принципы декларирования подоходного налога

- Сдача в аренду

- Возврат налогов и сборов: случаи, порядок

- Идентификационный номер налогоплательщика

- Какой бизнес открыть в Германии, чтобы он был востребованным, и как это сделать?

- Бухгалтерия и ежемесячные декларации по НДС в Германии

- Взносы с зарплаты по страховкам

Экономия налогов за счет собственного использования

Если вы приобретаете недвижимость и хотите на налоги в Германии сэкономить, вы также можете населять ее самостоятельно вместо здачи в аренду. Тогда, хотя вам больше не нужно платить арендную плату, вам придется отказаться от некоторых налоговых преимуществ аренды недвижимости взамен.

Это связано, прежде всего, с тем, что с момента отмены пособия на жилье в конце 2005 года недвижимость для собстенного исползования больше не облагается налогом в больших масштабах. В то время это было обосновано государством „отменой несвоевременного налогового поощрения домовладения“.

Тем не менее, даже сегодня есть некоторые области и трюки, которые владельцы могут использовать для экономии налогов при самостоятельном использовании своей собственности.

Расходы на ремонт и ремесленников по-прежнему могут быть использованы

Ремонт собственной недвижимости может быстро привести к высоким затратам. Но расходы на ремесленников по-прежнему могут снизить налоговое бремя смотря на налоги в Германии. Они также считаются бытовыми услугами для собственных нужд.

Таким образом, вы можете вычесть 20 процентов расходов из налога. Максимальная сумма, однако, составляет 1200 евро в год для пользователей под собственные нужды. Кроме того, учитываются только затраты на чистое рабочее время, материал вы должны оплатить, например, полностью самостоятельно.

Налоговые льготы по недвижимости, охраняемой памятниками

Особое положение существует в области охраны памятников . Здесь вы, как самозанятый пользователь, получаете особенно высокие специальные скидки. Это должны быть меры по строительству памятников, но строительство или реконструкция не поощряются.

Как владелец, вы можете облагать льготам по налогом следующие расходы при модернизации:

- Стоимость на 9 процентов в течение первых восьми лет

- Стоимость до 7 процентов в течение еще четырех лет

- Стоимость покупки на 2 процента в течение 50 лет

Налог при продаже недвижимости

Если вы продаёте недвижимость в течение десяти лет с момента её покупки, нужно заплатить спекулятивный налог (Spekulationssteuer). Он высчитывается по ставке подоходного налога и уплачивается вместе с налогом на другие доходы за последний год. То есть к прочим доходам (зарплате, прибыли от аренды, дивидендам и т. д.) прибавляется прибыль от продажи недвижимости, и в зависимости от общей суммы применяется та или иная ставка.

Как и в случае с арендой, прибыль от продажи – это чистая разница между стоимостью покупки и продажи за вычетом:

- всех дополнительных расходов на приобретение (налога на переход прав собственности, затрат на нотариуса, юриста, перерегистрацию и т. д.);

- трат на ремонт, улучшение жилья;

- процентов по ипотеке и т. д.

Для физических лиц ставка варьируется от 14,77 до 47,475% в зависимости от суммы чистой прибыли. Юридические лица платят данный налог по единой ставке – 15,825%.

Особенности. Налог от продажи платить не нужно, если:

- вы владеете недвижимостью более десяти лет;

- собственность использовалась только для личного проживания в год продажи и в течение двух предыдущих лет.

Оба правила не распространяются на юридических лиц – налог на прибыль от продажи недвижимости они в любом случае платят.

Как компании в других странах должны выставлять счета клиентам в Германии?

B2B: (Продавец за пределами Германии)⇨Германия. В счет-фактуру без НДС (обратный счет).

B2C: (Продавец за пределами Германии) ⇨ Германия. С НДС из вашей страны (с российским НДС, если вы продаете из России) частным лицам в Германии до лимита, который обычно составляет 35000 € (но в Германии – 100000 €), сверх того с немецким НДС, который применяется к (товарам/физическим продуктам). Продажа услуг продается с собственным НДС, если только это не происходит на территории Германии. Ограничений по количеству нет. Но следите за цифровыми услугами ниже!

B2Cd: (продавцы за пределами Германии) ⇨ Германия. Электронные услуги (загружаемые файлы с вашего сайта) продаются с немецким НДС. Почти всегда 19% (электронные книги 7%).

Ключевые слова: Ставки НДС в Германии, ставка НДС Германия, НДС в Германии, mwst Германия 2021, НДС в Германии и ставка НДС в Германии на электронные услуги.

Налоговые вычеты

Супруги, воспитывающие детей, могут претендовать на получение особого налогового вычета — 8 388 евро на ребёнка (на 2021 год). Если родители ребёнка не проживают вместе или разведены, каждый из них может получить половину этой суммы. Государство также выплачивает пособия на детей.

Оформить налоговый вычет можно и на образование. Если ребёнок посещает частную немецкую школу, вычет составит 30% от стоимости обучения.

Налоговый вычет можно также получить на расходы по работе, которые не были возмещены работодателем на сумму до 1 000 евро:

— Переезд в другое жильё из-за работы;

— Поездки на работу на большие расстояния;

— Обучение и профессиональное оборудование;

— Содержание двух домов, если приходится работать в другом городе и снимать ещё одно жильё.

Вычет делают также на страховые взносы, включая медицинское страхование, взносы в пенсионную систему и по безработице.

Другой вклад

Разграничение срока

Другие услуги — это те, которые не являются доставкой. Из исключающей формулировки абзаца 9 пункта 1 UStG следует, что другая услуга обычно представляет собой преднамеренное предоставление экономической выгоды, которая не заключается в создании права распоряжения объектом. Согласно (9) предложение 2 UStG, другая услуга может заключаться в бездействии или терпимости к действию.

Ресторанные и кейтеринговые услуги

Услуги ресторана и кейтеринга — это другие услуги, если услуги и элементы обслуживания преобладают по качеству, в противном случае это доставка.

Прочие услуги бесплатно

Бесплатные оценки приравниваются к другим платным услугам в двух случаях:

Отказ от услуг : использование объекта, закрепленного за компанией, который имеет право на полный или частичный вычет входящего налога, предпринимателем для целей, не связанных с компанией, или для личных нужд его сотрудников, при условии, что не уделяется внимания ( абзац 9a № 1 UStG)

Услуга для частного сектора : бесплатное предоставление предпринимателем другой услуги для целей, не связанных с компанией, или для личных нужд его сотрудников, при условии, что не уделяется внимания ( абзац 9a № 2 UStG). В этом случае для налоговых обязательств не имеет значения, имел ли предприниматель право на предварительный налоговый вычет в связи с этой услугой.

Производительность труда

Выполнение работы по смыслу Закона о налоге на добавленную стоимость — это еще одна услуга, вытекающая из трудового договора , в соответствии с которым лицо, выполняющее работу, должно только работу, а не основной материал (пример: маляр рисует, домовладелец предоставляет краску) . От этого следует отличать заводскую .

Транспортный документ

Транспортный документ подтверждает, что перевозчик принял груз у продавца, чтобы доставить его покупателю. Вид документа зависит от того, каким транспортом доставляют товар.

- Виды транспортных документов

- Способ доставки Название транспортного документа

- Автодорожным транспортом Международная товарно-транспортная накладная, CMR

- Самолетом Грузовая авианакладная, AWB

- Поездом Железнодорожная накладная международного сообщения, SMGS

- Кораблем Коносамент, он же Bill of landing

Бывает, что груз доставляют несколькими видами транспорта. Например, сначала перевозят поездом, а потом перегружают на корабль. В случае такой доставки — она называется мультимодальной — нужен отдельный документ под каждый вид транспорта. Вам не придется

составлять транспортные документы: это сделает продавец или перевозчик.

Льготные ставки НДС в России

Нулевая ставка налога применяется, прежде всего, к экспортным операциям, услугам по международной перевозке товаров (работ, услуг) в области нефтепродуктов.

Несмотря на повышение НДС до 20%, Медведев отметил, что все льготы по НДС на основные социально значимые товары и услуги будут сохранены.

Глава Счетной палаты Алексей Кудрин заявил, что повышение базовой ставки НДС в текущих условиях было неизбежным.

По мнению Кудрина, одной из причин повышения НДС стало снижение доходов государства из-за падения цен на нефть. Он также отметил, что доля нефтяной экономики в российской общей экономике падает, сейчас быстрее растут отрасли несырьевые: транспорт, связь, информатизация и услуги.

Налоги на имущество и переход собственности

Приобретение недвижимого имущества сопряжено с уплатой двух видов налогов. Один из них перечисляется в бюджет единовременно при передаче прав собственности. Ставка такого сбора зависит от суммы сделки и составляет от 3,5 до 5 %. Конкретный размер определяется федеральной земельной властью.

После заключения сделки и приобретения недвижимости или земельного участка в собственность владельцу надлежит ежегодно оплачивать налог на имущество – 1 % от первоначальной цены для физлиц и 0,6 % для предприятий. Для объектов недвижимости с относительно невысокой оценкой предусмотрена льгота в виде необлагаемой стоимости в размере 120 тысяч евро для граждан и 20 тысяч евро – для юрлиц.

Принципы налогообложения

Конституция Германии устанавливает принципы налогообложения в следующих статьях:

- Принцип платежеспособности

- Равенство в налогообложении

- Законность налогообложения

- Принцип государства всеобщего благосостояния

Право принимать решения по налогам подразделяется:

- Федерация имеет право на таможню . (Конституция, )

- Федерация и штаты вместе принимают решение по большей части налогового законодательства. Формально штаты могут решить, что федерального закона нет. На практике по всем вопросам налогообложения действуют федеральные законы. (Статья 105, пункт 2 Grundgesetz )

- Штаты принимают решение о местных акцизных сборах. (Конституция, )

- Муниципалитеты и районы ( Kreise ) могут принимать решения о некоторых незначительных местных налогах, таких как налогообложение собак ( Hundesteuer ).

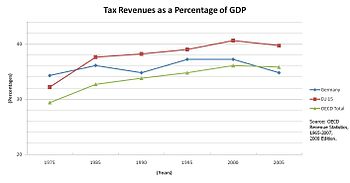

Налоговые поступления за 1975–2005 гг. В процентах от ВВП Германии по сравнению с ОЭСР и ЕС 15 .

Таким образом, даже если Германия является федеральной землей, 95% всех налогов взимаются на федеральном уровне. Доход от этих налогов распределяется федерацией и штатами следующим образом ( Конституции ):

- Федерация получает исключительно доход от:

- Обычаи

- Налоги на алкогольные напитки , автомобили, дистиллированные напитки, кофе, нефтепродукты, игристое вино, электричество, табак и страхование.

- Доплата к подоходному налогу, так называемая надбавка за солидарность ( Solidaritätszuschlag )

- Государства получают исключительно доход от:

- Налог на наследство, налог на передачу недвижимого имущества

- Налоги на пиво и азартные игры

- Налог на противопожарную охрану

- Муниципалитеты и / или районы получают исключительно доход от:

- Налог на недвижимость

- Налоги на другие напитки, собак и гостиницы.

Большая часть доходов поступает за счет подоходного налога и НДС. Поступления от этих налогов распределяются между федерацией и штатами по квоте. Муниципалитеты получают часть доходов штатов. Кроме того, существует компенсация между богатыми и бедными штатами ( Конституции ).

Какие есть налоги с заработной платы в Германии

В заключенном между компанией и работником трудовом договоре фиксируется брутто-зарплата (должностной оклад). Из нее должны удерживаться налоги, а также социальные сборы, которые в Германии, как и во всех других развитых западноевропейских странах, очень высокие. Особенно это ощущается при прогрессивной системе налогообложения.

В целом налоги на зарплату в Германии для физических лиц бывают двух видов: подоходный налог и социальные взносы. О последних подробно речь пойдёт ниже

А сейчас остановим ваше внимание на особенностях взимания подоходного налога

Так, законодательство страны предусматривает, что при годовом доходе, не превышающем 8 820 €, фискальный сбор данного типа не применяется. Если размер дохода работника за год колеблется в диапазоне 8 820-54 058 евро, ставка подоходного налога составляет 14%. При доходе от 54 058 до 256 304 € из брутто-зарплаты вычитается 42 %.

Самый большой подоходный налог в Германии с зарплаты составляет 45 %. Он применяется, если годовая сумма оплаты труда гражданина превысит 256 304 евро.

Как оплатить инвойс в банке

Внешнеэкономические сделки могут служить прикрытием для незаконного вывода денег из страны. Поэтому банки следят за российскими экспортерами и импортерами с помощью процедуры валютного контроля.

Чтобы перечислить деньги продавцу, нужно открыть валютный счет в банке и пройти валютный контроль. Чем выше стоимость сделки, тем сильнее контроль. Например, если стоимость контракта не превышает 200 000 Р, представлять документы необязательно, нужно

только указать код вида операции. Если же сумма больше, то банк запросит документы, их список можно уточнить в отделе валютного контроля.

А сделки стоимостью от 3 млн рублей попадают под самый пристальный контроль: банк их регистрирует, ставит на учет и следит за сроками поставок и перевода денег. За нарушение валютного законодательства импортера могут оштрафовать.

Немецкий подоходный налог: общая информация

Налоговыми резидентами считаются все лица, которые живут в ФРГ от 180 дней ежегодно и стабильно получают зарплату. Поэтому им приходится платить подоходный налог. Для государства это основной источник бюджетных начислений, поэтому он продуман от и до.

Так, в России существуют фиксированные ставки (13% и 23%), на которые достаточно умножить зарплату, чтобы получить сумму налога. А базовой величиной для расчета является доход полностью. Немецкая же система гораздо прогрессивнее, так как здесь на величину налога влияют:

- семейный статус;

- наличие и число детей;

- объем дохода каждого супруга в семье.

Налоги в Германии

Так, в государственный бюджет и в казну федеральной земли уходит по 42,5%, а в муниципальный совет – оставшиеся 15%.

Подоходный налог Германии распределяется по всем уровням бюджетов

Ставки подоходного налога

Немецкая налоговая шкала считается более прогрессивной, чем во многих других странах, включая европейские. Она функционирует по следующим принципам:

- Граждане, которые получают доход ниже минимального (для незамужних дам это 9000 евро в год), не платят налоги.

- Минимальная ставка налога – 14%, максимальная – 45%. Чем выше доход, тем больший налог полагается резиденту.

- Налог начисляется не на всю сумму дохода, а на разницу между минимальной необлагаемой суммой и фактической прибылью. Например, при доходе в 12000 евро гражданин будет платить налог с 3000 евро (12000 – 9000 = 3000).

Сколько налогов платят в Германии

Ставки распределяются по объему общегодовой прибыли и выглядят так:

Таблица 2. Ставки подоходного налога

| Доход за год | Налоговая ставка |

|---|---|

| Ниже минимального | Не облагается |

| 9 000 – 54 058 евро | 14% |

| 54 058 – 256 304 евро | 42% |

| Выше 256 304 евро | 45% |

Шкала ставок подоходного налога в Германии

В Германии пользуются прогрессивной шкалой налога на доход. Это означает, что чем больше человек зарабатывает, тем выше налоговая ставка, которую он платит. Ставка налога варьируется в зависимости от уровня дохода от 14 до 45%. Однако максимальные ставки применяются не ко всей сумме, полученной за год, а к разнице между суммами, облагаемыми низкой ставкой и более высокой.

Шкала подоходного налога для резидентов Германии

Налогооблагаемый доход, евро в год

Ставка налога, %

Менее 9 744

0

От 9 744 до 14 754

14 — 24

От 14 754 до 57 919

24 — 42

От 57 919 до 274 613

42

Более 274 613

45

В Германии есть несколько налоговых классов, которые в основном определяются семейным положением налогоплательщика. Величина налоговой базы как раз и определяется в зависимости от класса.

Налоговые классы в Германии

Налоговый класс

Описание

Класс 1 (Lohnsteuerklasse I)

Не женат (не замужем), вдовец (вдова), разведён(а) или в процессe развода и живёт отдельно, супруг живёт в другой стране, а также по умолчанию в первый год работы в Германии

Класс 2 (Lohnsteuerklasse II)

Одинокий родитель, проживающий вместе с ребёнком

Класс 3 (Lohnsteuerklasse III)

Супруг(а), который получает низкий доход или не работает

Класс 4 (Lohnsteuerklasse IV)

Супружеская пара с равным доходом

Класс 5 (Lohnsteuerklasse V)

Муж или жена супруга(и), которому присваивается третий класс

Класс 6 (Lohnsteuerklasse VI)

У плательщика есть вторая работа или налоговый вычет

Доход супругов в целях налогообложения лучше оценивать совместно. Так, супруги с неравным доходом в 3 или 5 классе могут сэкономить на общей сумме налогов.

НДС в Германии

Механизм взимания налога на добавленную стоимость (Mehrwertsteuer) в ФРГ во многом схож с теми, которые действуют в остальных странах ЕС. Обложению по стандартной ставке в 19 % подлежит вся сумма денежных поступлений от коммерческой деятельности. Одновременно с этим из полученной суммы обязательств исключаются суммы, которые уже были ранее уплачены поставщикам. В конечном итоге под обложение попадает лишь торговая наценка.

Этот вид фискального платежа иногда называют налогом с оборота (Umsatzsteuer). Для экспортных операций установлена нулевая ставка, а для предприятий общественного питания действует льгота – налог исчисляется, исходя из 7-процентной торговой надбавки.

Процедура возврата НДС

Если резидент другой страны приобрел товар на территории Германии, он может вернуть себе сумму НДС. Этой возможностью уже научились пользоваться любители зарубежного шопинга. Возврат средств производит продавец товара, являющийся плательщиком НДС.

Чтобы претендовать на возврат денег, нужно отвечать ряду требований и иметь некоторые документы.

Обычно в накладной и счете-фактуре фигурирует не только стоимость товара, но и сумма налога на добавленную стоимость.

В связи с ростом числа иностранных покупателей многие немецкие продавцы решили упростить процедуру возврата налога. Они просто перестали добавлять НДС к общей стоимости товара, поэтому покупатель словно получает скидку. Эта «упрощенная» схема возврата VAT в Германии не распространяется на продажу транспортных средств.

Исключение составляет покупка товара на интернет-аукционе eBay. Некоторые покупатели пытаются обойти необходимость уплаты НДС, совершая сделку за пределами площадки. Однако подобные манипуляции иногда заканчиваются потерей средств.

Выплаты, которые не облагаются налогами и сборами

Помимо зарплаты, фирмы в Германии могут выплачивать работникам единовременные суммы, например, денежные пособия к отпуску или Рождеству. Это зависит от самой компании и отражается в трудовом договоре. В целом предприятие не изымает из оклада сотрудника социальные сборы по следующим выплатам:

- оплата оздоровительных курсов или фитнес-студии;

- оплата проезда до места работы и обратно;

- оплата затрат по уходу за малолетним ребёнком (Tagesmutter или Kindergarten).

Кроме того, налогами не облагается продажа работникам предприятия по сниженной цене продуктов собственного производства.

Структура и основная информация

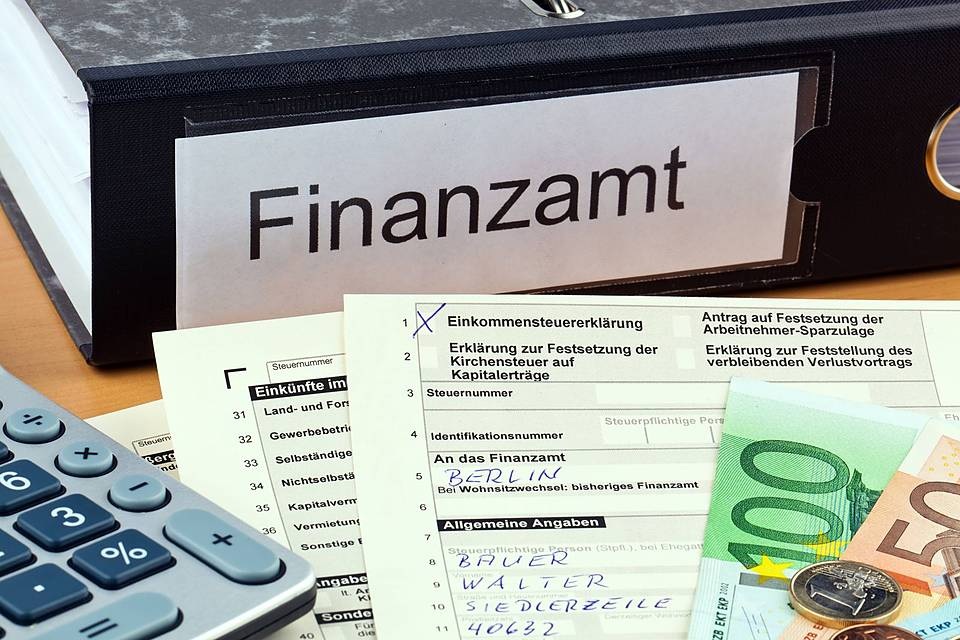

Администрация

Фискальная администрация Германии разделена на федеральные налоговые органы и государственные налоговые органы. К последним относятся местные налоговые органы ( Finanzamt , множественное число Finanzämter ). Они управляют «общими налогами» для федерации и штатов и обрабатывают налоговые декларации. Количество налоговых офисов в Германии составляет около 650.

В результате обсуждений в 2006 и 2009 годах между федерацией и штатами (так называемая Föderalismusreform ) Федерация также администрирует некоторые налоги. Компетентным органом является Центральное федеральное налоговое управление ( Bundeszentralamt für Steuern , или BZSt ), которое также является компетентным органом для некоторых заявлений о возврате налогов из-за границы. С 2009 года BZSt присваивает идентификационный номер для целей налогообложения каждому налогоплательщику.

Юрисдикция

Обычно в каждом штате есть по крайней мере один финансовый суд (Берлин и Бранденбург разделяют суд в Котбусе ). Апелляционная инстанция — Федеральный финансовый суд Германии ( Bundesfinanzhof ) в Мюнхене.

Фискальный код

Общие правила и процедуры, применимые ко всем налогам, содержатся в налоговом кодексе ( Abgabenordnung ) как так называемом общем налоговом законе. Индивидуальные налоговые законы регулируют, в каких случаях взимается налог.

Идентификационные номера налогоплательщика

С 2009 года каждый резидент Германии получает личный . В ближайшие годы предприятия получат бизнес-идентификационный номер. Компетентным органом является Центральное федеральное налоговое управление ( Bundeszentralamt für Steuern ).

Принципы декларирования подоходного налога

Немцы очень скрупулезно относятся к своим сбережениям и тщательно подсчитывают затраты, поэтому декларируют их без принуждения от государства. Для этого существует декларация Einkommensteuererklärung. Ее особенности:

- Лица, относящиеся к I и II классам налогообложения, освобождаются от подачи декларации.

- Классы с III по VI ежегодно подают документ в обязательном порядке. Семейные пары оформляют один документ на двоих.

- Затраты, которые влияют на размер налогооблагаемой базы, должны иметь официальное подтверждение. Это не касается тех сумм, которые снимаются со счета работника автоматически.

- Как и в России, в Германии существует ограничение по срокам. До 31 мая декларацию подают те, кто оформляет документ самостоятельно, а до 31 декабря — те, кто обращается для этого к налоговым консультантам.

Немцы очень скрупулезно относятся к своим сбережениям и тщательно подсчитывают затраты

Заполнение налоговой декларации

Существует три способа оформить ежегодный отчетный документ. Это:

- С помощью налогового консультанта. Способ популярен среди иностранцев, которые приехали в Германию на заработки. Они могут не владеть массой нюансов в вопросах налогообложения, поэтому пользуются услугами специалистов. Услуги платные — от 100 до 300 евро, но с их помощью на уплате налогов можно иногда сэкономить и до 1000 евро.

- Через интернет по специальным программам. На просторах всемирной сети есть масса калькуляторов и специальных приложений, которые автоматически считают налог. Однако пользователям нужно иметь хотя бы минимальный опыт, чтобы правильно все внести и учесть все расходы.

- Самостоятельно. Рассчитать налог можно и своими силами, особенно если сотрудник работает экономистом. Бланк декларации можно взять в налоговой или скачать на официальном портале Finanzamt.

Сдача в аренду

При сдаче недвижимости в аренду собственники платят налог на доход: физические лица — подоходный налог (Einkommensteuer), юридические — налог с корпораций (Körperschaftssteuer). Подоходный налог рассчитывается в зависимости от дохода владельца по прогрессивной ставке от 14,77 до 47,475 %, включая надбавку в поддержку солидарности (Solidaritätszuschlag).

Для компаний, которые сдают недвижимость в аренду и не осуществляют никакой другой коммерческой деятельности, ставка налога на доход фиксированна: 15,825 %, включая надбавку в поддержку солидарности.

Налогом на доход облагается разница между всеми полученными доходами и произведенными затратами. К последним относятся расходы на покупку, коммунальные платежи, плата управляющей компании, налог на имущество, проценты по кредиту, налог на землю, амортизация здания (2–3 % от стоимости здания в год).

Россиянам, сдающим в аренду недвижимость в Германии, не требуется платить налог на доход в России, потому что между двумя государствами действует соглашение об избежании двойного налогообложения.

Возврат налогов и сборов: случаи, порядок

Можно списать часть налогов тем, кто делаете благотворительные пожертвования, получает пособие на ребенка, ухаживает за членом семьи, который является инвалидом, пожилым или немощным человеком. Вернуть можно часть суммы за уплату домашнего телефона и интернета, если иногда приходится работать дома. Немцы возвращают часть расходов на оплату работы няни, дворника, садовника. Также возможно возмещение трат, связанных с поиском работы. Например, если вы ездили на собеседование, тратили деньги на распечатку файлов для резюме или оплату звонков потенциальным работодателям. Всю эту информацию можно отразить в налоговой декларации и вернуть часть расходов.

Идентификационный номер налогоплательщика

→ Основная статья : Идентификационный номер плательщика НДС

Федеральное Центральное налоговое управление (BZSt) дает предпринимателям налог с продаж идентификационный номер ( UST-IdNr. , UStG) по запросу . Он используется для обработки услуг внутри Сообщества после пограничного контроля на внутренних границах ЕС, и, таким образом, сбор налога с продаж на импорт на территории Сообщества в соответствии с законодательством о налоге с продаж прекратил свое существование 1 января 1993 года .

С тех пор налоговые органы страны назначения облагают налогом доставку товаров покупателю внутри Сообщества в рамках процедуры контроля налога с продаж (см. (1) № 5 UStG). В стране происхождения посылки не облагаются налогом. Для обеспечения налогообложения в стране-получателе происходит обширный обмен данными через систему обмена информацией по НДС (VIES). Для этого идентификационный номер плательщика НДС также включается в сводные отчеты в BZSt. покупателя ( абзац 1, абзац 7 № 1, лит. a UStG). Федеральное центральное налоговое управление передает выданные идентификационные номера НДС и данные, необходимые для контроля НДС, в налоговые органы штата (раздел 27a (2), предложение 2 UStG).

Какой бизнес открыть в Германии, чтобы он был востребованным, и как это сделать?

Факт, что Германия – это страна, в которой малый и средний бизнес развивается достаточно быстрыми темпами. Если иностранец пожелает открыть свой бизнес в этой стране, ему никто не станет препятствовать. Немецкие чиновники не делят предпринимателей на немецких и иностранных, тем самым не ущемляют права последних. Главное – это непредвзятый подход к инвестору, напрямую зависящий от его бизнес-плана, к сумме предполагаемых инвестиций, к перспективам развития бизнеса на федеральных землях.

До августа 2012 года в Германии существовали требования к иностранцам, желающим открыть свое дело в ФРГ: наличие 250 тысяч евро для открытия компании, создание не менее пяти рабочих мест для немецких граждан.

| Условия для регистрации фирмы | Gesellschaft mit beschränkter Haftung — GmbH/ООО | Aktiengesellschaft — AG / АО |

| Минимальный капитал | 25000 евро. При регистрации фирмы можно уплатить половину – 12,500 евро и до конца года внести вторую половину необходимых средств |

50.000 евро. ¼ всех средств оплачивается на момент регистрации. Остальная сумма оплачивается до конца года. |

| Органы | Собрание участников + генеральный директор | Собрание акционеров, наблюдательный совет |

| Учредители | Минимум – 1 | Минимум – 1 акционер |

| Директора | Минимум – 1 | Минимум – 1 |

| Название должно содержать | «GmbH» | «AG» |

Сегодня этих ограничений нет и открыть свой бизнес в Германии стало намного проще. Однако, всегда есть одно «но». Во-первых, бизнесмен сможет открыть свой бизнес только в случае заинтересованности в нём конкретной земли или региона. Во-вторых, бизнес план, который представляется на рассмотрение местным органам власти, должен быть емким, отражающим все возможные ходы развития бизнеса

В-третьих, чиновники всегда обращают внимание не только на идеи бизнесмена, но и на его опыт работы. В-четвертых, никто не забывает о трудоустройстве немцев, и зачастую, абсолютно справедливо, чиновников интересует, какими будут условия труда сотрудников компании и их планируемая заработная плата

Сегодня иностранные бизнесмены отдают своё предпочтение, при открытии компании, такой организационно-правовой форме, как ООО или АО в Германии.

Уставной капитал может быть внесен имуществом. Если оценочная стоимость имущества ниже заявленного минимального капитала, остаток может быть оплачен наличными.

Компания Offshore Pro Group работает в оффшорной индустрии более 10 лет. Специалисты компании знают, как зарегистрировать, купить, продать компанию в любой стране мире, а также, как открыть личный или корпоративный банковский счет, получить гражданство за инвестиции и многое другое. Если Вы хотите стать клиентом компании и зарегистрировать фирму, мы можем Вам предложить онлайн регистрацию. Зарегистрировать фирму в Германии дистанционно выгодно, так как Вам не нужно будет отрываться от важных дел в своей стране и лететь за тысячи километров в ФРГ. Наши специалисты сделают всё сами. Но, для начала:

- Отправьте заявку на сотрудничество специалистам компании по электронной почте — info@offshore-pro.info, и станьте нашим клиентом.

- Опишите, какую организационно-правовую форму фирмы вы предпочитаете, предполагаемая сфера деятельности компании.

- Составьте перечень планируемых директоров, акционеров, бенефициаров, а также их паспортные данные и место прописки.

- Подготовьте более двух оригинальных названий для планируемой немецкой компании. Мы просим присылать несколько вариантов названия, чтобы избежать плагиата при регистрации.

- Предоставьте юридический адрес. Если у Вас его ещё нет, мы поможем его подготовить.

Весь процесс регистрации компании в Германии занимает не более шести недель. Как только компания будет зарегистрирована, владельцу будут переданы печати. После этого можно смело начинать заниматься бизнесом.

Бухгалтерия и ежемесячные декларации по НДС в Германии

Внесение предприятия в торговый реестр накладывает на него определенные обязательства. В этот перечень входит и ежемесячная подача отчетности по НДС в налогово-финансовый департамент. Предоставление данных каждый месяц позволяет высчитать итоговый размер налога на добавленную стоимость, который нужно перечислить за год. В отчетность также вносятся счета на фирму, которые были выставлены за аналогичный период. Если данные по полученным счетам ниже, чем по выставленным, в отчеты вносится лишь разница по показателю НДС. При обратной ситуации налогово-финансовое управление перечисляет полученную разницу на счет компании.

Практически все виды налоговых платежей в ФРГ взимаются по прогрессивной шкале или их размер и ставка зависят от территориального фактора.

Практически все виды налоговых платежей в ФРГ взимаются по прогрессивной шкале или их размер и ставка зависят от территориального фактора.

Особого внимания требует соблюдение сроков подачи отчетности. Документы должны быть предоставлены в контролирующие органы до 10 числа месяца, следующего за отчетным.

Если по каким-то причинам требуется продление срока, нужно подать в налогово-финансовое управление заявку по форме. В конце финансового года компания обязана подать итоговый отчет с данными по годовому размеру НДС.

Неплательщики любого вида налогов в ФРГ подвергаются суровым наказаниям. Своевременное непредоставление отчетности также чревато для предприятия серьезными негативными последствиями. Даже первое нарушение редко обходится обычным предупреждением, обычно на фирму или ее представителя сразу налагается штраф. Повторное несоблюдение законодательства грозит детальной проверкой деятельности компании.

В большинстве случаев проблемы у предпринимателей, начинающих свой бизнес в Германии, случаются из-за недосмотра или недопонимания ситуации. Этого можно избежать, если в первые месяцы или годы управления фирмой доверить ведение отчетности профессионалам. Лучше обратиться не просто к бухгалтеру, а опытному представителю налогового офиса. Достаточно вовремя предоставлять ему документы, чтобы он вел необходимую отчетность. Такие услуги обходятся предпринимателям в 120-200 евро в месяц.

Взносы с зарплаты по страховкам

Каждый гражданин платит налог в Германии с зарплаты в четыре социальных фонда. Взносы отчисляются по следующим направлениям:

- Фонд пенсионного обеспечения;

- медицинская страховка;

- страховка от безработицы;

- страховка от беспомощности.

Каждый верующий человек здесь платит церковный налог – 8-9%. Транспортный налог в Германии, как и везде, зависит от объема двигателя автомобиля. Расчет ставки транспортного производится по прогрессивной шкале: чем больше автомобиль загрязняет воздух, тем больше его владельцу приходится платить. Марка автомобиля не учитывается

Важно другое: возраст машины, тип и объем двигателя

https://youtube.com/watch?v=_ZgRfdBFUNU